III.1. Ecopetrol avanza en su Estrategia 2040:

Energía que Transforma.

Desde la publicación de la Estrategia 2040 “Energía que Transforma”, el Grupo Ecopetrol viene avanzando firmemente en su implementación y en consecuencia se ha posicionado como grupo de energía que transita hacia nuevas formas de energía sin descuidar su competitividad en el negocio de hidrocarburos, descarbonizando cada vez más sus operaciones y afianzando la senda de la SosTECnibilidad®.

En las tres (3) líneas de negocio del Grupo Ecopetrol se destacan:

- (i) Hidrocarburos con una participación actual cercana al 88% del EBITDA Grupo.

- (ii) Soluciones de bajas emisiones en donde el desafío es que represente al menos un 14% del EBITDA a 2040.

- (iii) Transmisión y vías que aporta aproximadamente el 12% del EBITDA Grupo (2022) pero con la aspiración de que genere cerca del 26% del EBITDA a 2040.

Se aspira que para 2040 los negocios de bajas emisiones y transmisión y vías aporten conjuntamente entre 30% y 50% del EBITDA.

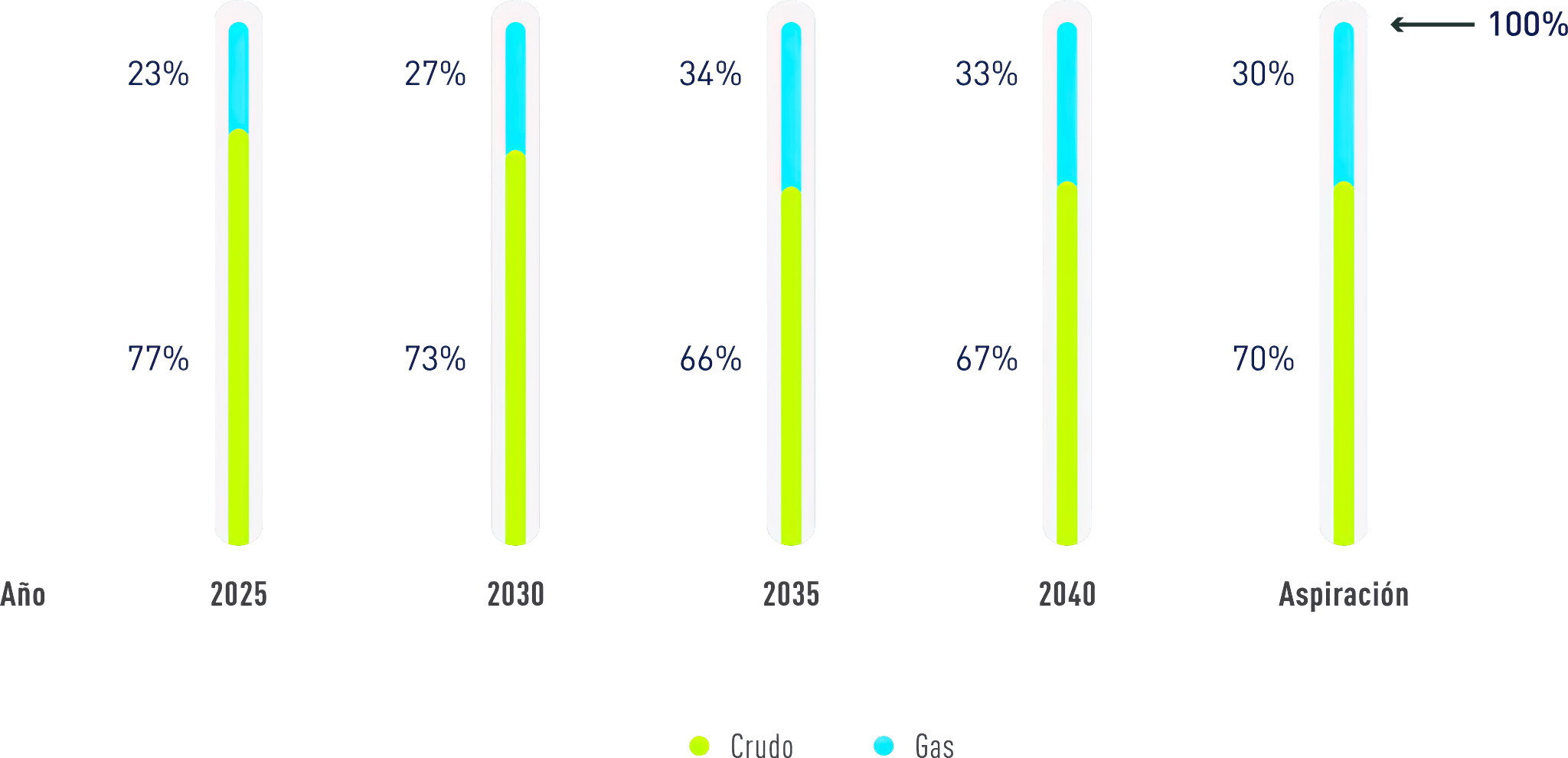

Crecer con la transición energética

El negocio de hidrocarburos es esencial para el crecimiento del Grupo y en este sentido se mantiene la apuesta por sostener una producción de 800 a 850 kbped en 2030, enfocándose en una buena gestión de la producción básica, la consolidación del programa de recobro mejorado, una producción rentable en el Permian de los EE.UU., la exploración del offshore en el Caribe colombiano, así como los campos en el Piedemonte y los Llanos Orientales. Ecopetrol se ha propuesto diversificar la producción de los hidrocarburos hasta lograr una participación del 30% en gas de manera sostenida a 2040.

La aspiración de largo plazo en el segmento del midstream es aumentar la resiliencia para mantener el valor cerca de 2.2 BUSD en EBITDA para este segmento. En ese camino, las líneas estratégicas para asegurar el negocio son las siguientes: mantener la competitividad de los oleoductos, lograr el crecimiento en poliductos, la optimización de los puertos, la diversificación hacia la infraestructura de gas y la internacionalización.

Con el objetivo de asegurar combustibles más limpios y rentables, así como procurar la soberanía energética del país, Ecopetrol sigue en la senda para maximizar el margen de sus refinerías, así como el de valorizar la nafta virgen en Cartagena y seguir disminuyendo el contenido de azufre en los combustibles que produce (menos de 10 ppm de azufre en diésel a 2025 y menos de 10 ppm de azufre en gasolina a 2030).

Con respecto al segmento comercial de la línea de los hidrocarburos, cabe destacar que en septiembre de 2022 se inauguró la filial de comercialización en Singapur (Ecopetrol Trading Asia) con la cual se incrementará el valor comercial de los productos de la Compañía y se suma a la posición geográfica a nivel internacional.

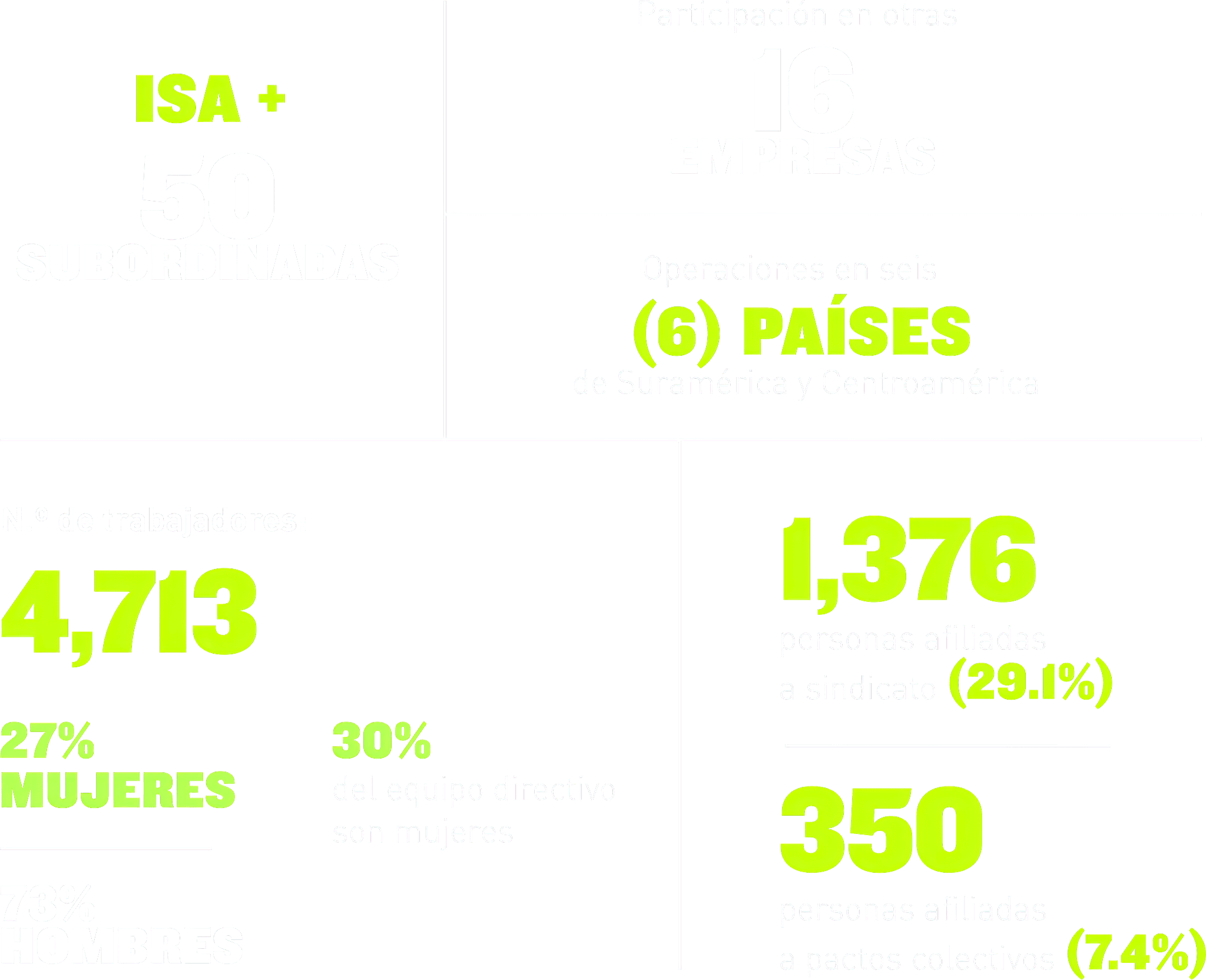

Desde la perspectiva de la diversificación, ISA, filial del Grupo Ecopetrol, se integró exitosamente. Para el periodo reportado representó un 12% del EBITDA del Grupo, consolidándose así el ingreso al segmento de la transmisión de la cadena eléctrica. El objetivo de largo plazo es continuar creciendo de manera orgánica e inorgánica en el negocio de transmisión e incursionar en proyectos de almacenamiento de energía a gran escala. Para dicha estrategia el propósito es lograr invertir aproximadamente 36 BUSD a 2030.

De otra parte, se lanzó la hoja de ruta para la producción de al menos un millón de toneladas de hidrógeno (H2) de bajo carbono a 2040, lo cual implica una inversión de 2.5 BUSD y un retorno esperado de +400 MUSD en EBITDA a largo plazo. La primera meta a 2030 es producir 47 mil toneladas de H2 para consumo propio y exportación. En la misma lógica, Ecopetrol estructura la hoja de ruta hacia la captura, uso y almacenamiento del dióxido de carbono CO2 (CCUS por sus siglas en inglés).

En términos de autogeneración de energía renovable no convencional la aspiración a 2030 es que al menos un 30% – 40% del consumo energético propio provenga de fuentes verdes. Para 2022 Ecopetrol logró producir 208 MW, proveniente entre otras fuentes de energía solar, lo cual allana camino al propósito de llegar a 900 MW en 2025 (solar, eólica, biomasa y geotérmica).

Generar valor con SosTECnibilidad®

La SosTECnibilidad® en Ecopetrol se refiere a llevar a cabo operaciones responsables, seguras y eficientes, en las cuales el relacionamiento con el medioambiente y los GI sea armónico; bajo un marco de gobierno transparente y ético, haciendo uso de la tecnología para el desarrollo de soluciones innovadoras a los retos actuales y futuros.

En este sentido el Grupo Ecopetrol está comprometido con lograr cero emisiones netas a 2050 en Alcances 1 y 2 (operaciones propias y conexas a la operación). Para ello se ha enfocado en la reducción de emisiones fugitivas, una eficiencia energética de hasta el 10% y la incursión en las soluciones naturales del clima a corto y mediano plazo, así como de H2, CCUS y almacenamiento de energía a largo plazo.

Adicionalmente, Ecopetrol se orienta hacia la gestión integral del agua, buscando reducir al máximo el agua captada, evitando el vertimiento en cuerpos de agua dulce y compensando hasta lograr un adecuado balance. Actualmente Ecopetrol reutiliza el 77.5% del agua producto de sus operaciones y aspira llegar hasta un 90%, lo cual asegura que en 2045 será agua neutral.

Finalmente, la Estrategia 2040 propende al desarrollo sostenible de los territorios a través de la inversión social, es así que se estima invertir aproximadamente 472 mM COP en 2023 beneficiando las comunidades en educación, vías y acceso a servicios públicos. En términos del gas social Ecopetrol logró conectar 7,683 nuevos usuarios en 2022, y tiene la meta de llegar a 75,000 a 2030. En materia de fuerza laboral, el Grupo Ecopetrol generó cerca de 73,000 empleos de mano de obra no calificada en contratación local a través de contratistas, destacando un aumento del 28% en personas con difícil inserción laboral.

Conocimiento de vanguardia

La estrategia de ciencia, tecnología e innovación (CT+i) está en el corazón de la SosTECnibilidad® y habilitará entre 20 y 30 BUSD de EBITDA acumulado a 2040. Para asumir dicho reto, Ecopetrol se ha propuesto ser un orquestador de ecosistemas enfocados en clusters de tecnología para dar solución a los retos que representa la Estrategia 2040:

Descarbonización

Transición energética

SosTECnibilidad®

Activos resilientes

Economía circular

Revolución industrial 5.0

Con esta estrategia, Ecopetrol espera lograr una ejecución de aproximadamente

400 MUSD

anuales en inversiones CT+i.

Adicionalmente, Ecopetrol ha dispuesto que su talento humano cuente con las habilidades requeridas para enfrentar los retos del crecimiento con la transición energética. Por tal razón, espera incorporar a 2030, en sus empleados, el 70% de las habilidades de vanguardia para afianzar la Estrategia 2040. Los apalancadores para lograrlo son los programas de formación, la apropiación de cultura, la conexión emocional con las personas, la renovación de talento y el liderazgo.

Retornos competitivos

La visión 2040 del Grupo Ecopetrol busca generar retornos financieros competitivos y sostenibles para los accionistas e inversionistas, fortaleciendo el EBITDA a través de una diversificación gradual hasta alcanzar un 30% – 50% proveniente de negocios de bajas emisiones en 2040, mantener un ROACE entre 8% y 10%, conservando la estructura de capital en un ratio deuda bruta/EBITDA acorde con grado de inversión (<2.5x) y asegurando aportes a la Nación entre 13 BCOP y 20 BCOP (regalías, impuestos y dividendos).

La Compañía ha fortalecido el programa de eficiencias como línea estratégica, para asegurar la optimización de costos de manera estructural, mitigando así los efectos inflacionarios en el OPEX y logrando un acumulado de 20 BCOP desde 2015.

En el mismo sentido se ha venido aumentando el nivel de inversiones manteniendo la disciplina de capital, con un ROACE superior al 13% en los últimos dos (2) años y un récord de inversiones cercano 5.4 BUSD para 2022.

III.2. Plan de negocios

En 2022 la Compañía presentó al mercado su visión de largo plazo y a través de esta se incorporó el aporte a los resultados financieros de cada una de las líneas de negocio y sus expectativas de crecimiento y retorno para las partes relacionadas. Uno de los logros más relevantes del plan de negocio es la unión de la visión de Ecopetrol como un grupo de energía, que desarrolla sus operaciones de manera rentable y alineada con los objetivos de descarbonización. Del mismo modo, el plan de negocio muestra la gradualidad de la adopción de negocios de bajas emisiones dentro del portafolio de la Compañía e incluye la hoja de ruta para que estas alternativas sean parte de la incubación, y a mediano y largo plazo se conviertan en generadores de EBITDA para el Grupo.

No obstante, la hoja de ruta que se propone a través del plan de negocios plantea desafíos para Ecopetrol, pues implica garantizar el seguimiento al cumplimiento gradual de los objetivos asociados a la competitividad y sostenibilidad de la línea de negocio de hidrocarburos, mientras que se incorporan negocios conexos a la reducción de emisiones de gases efecto invernadero (GEI). Del mismo modo, uno de los desafíos de la Estrategia 2040, que se reflejan directamente en plan de negocios, es asegurar el crecimiento y generación de valor del Grupo para sus tres (3) líneas de negocio. Ecopetrol, como un grupo de energía, busca un crecimiento de su EBITDA de largo plazo, un ROACE por encima del costo de capital, un payout a sus accionistas entre 40% y 60% y unos indicadores de apalancamiento acordes con las expectativas del grado de inversión. El logro de estos objetivos va de la mano con un seguimiento constante a través del plan de negocios, de manera que se puedan entregar alertas tempranas para el cumplimiento de la estrategia.

Expansión en Permian

(subcuenca Delaware)

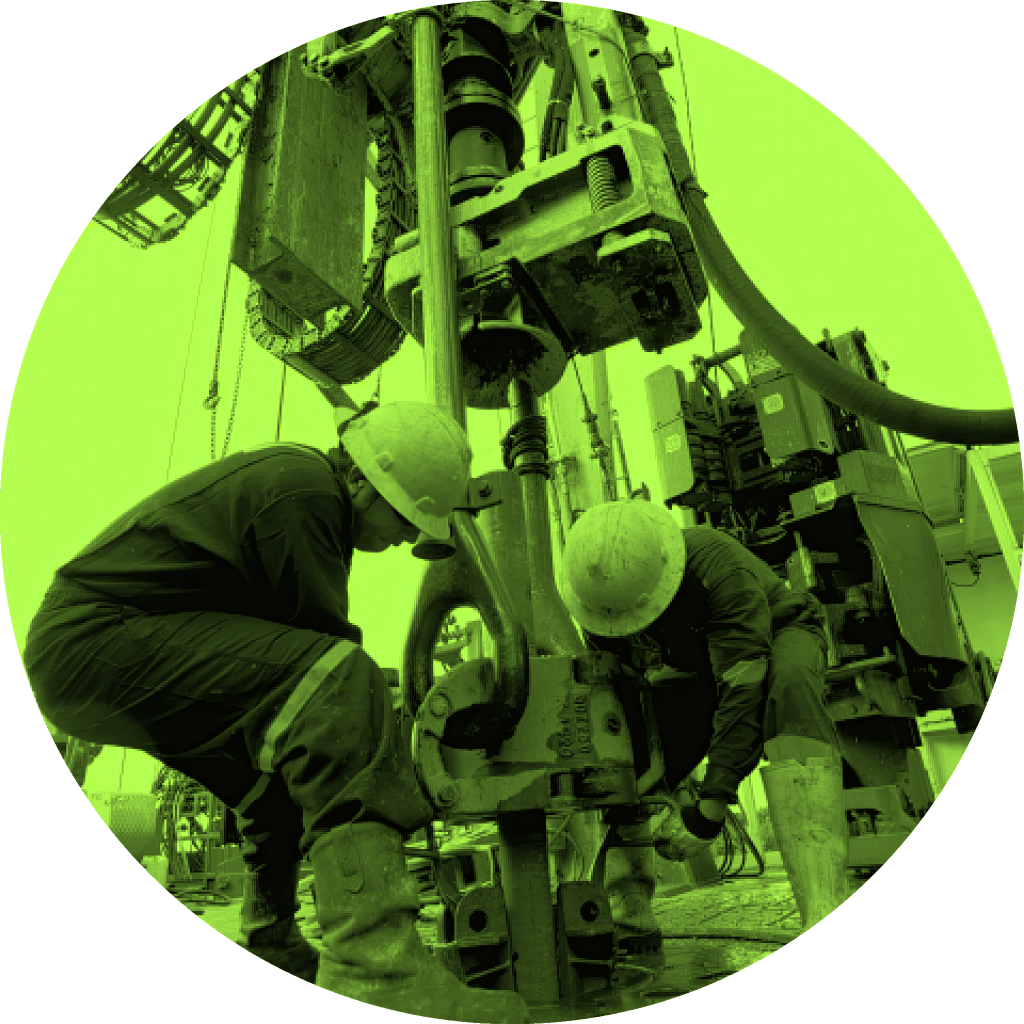

En junio de 2022, Ecopetrol Permian LLC (subsidiaria de Ecopetrol) y algunas subsidiarias de OXY firmaron un contrato joint development agreement (JDA), para desarrollar programas de perforación y producción en la subcuenca Delaware de la cuenca Permian, dentro de un área aproximada de 21,000 acres durante el periodo 2022 – 2027. Dicho acuerdo permite a Ecopetrol ampliar su presencia en el Permian con una participación equivalente al 49% sobre los derechos en los programas de perforación y producción en el área.

Ecopetrol no realizó un pago inicial por entrar al área. Cubrirá una parte de la inversión de desarrollo de OXY (hasta el 75%) a medida que se ejecute el desarrollo (carry). El porcentaje de carry que Ecopetrol cubrirá estará ligado al precio del barril de petróleo (WTI) y el mismo será establecido a medida que se desarrolle la actividad de perforación. La actividad en Delaware inició en el cuarto trimestre de 2022 y adicionará producción a partir del primer trimestre de 2023.

Adicionalmente, se ejecutó un otrosí al JV en Rodeo que habilita para Ecopetrol el acceso a una mayor participación sobre la producción (75%) al tiempo que a un diferimiento a 2025, de las obligaciones que en la actualidad tiene en carry. Esta modificación al acuerdo original tiene como fecha efectiva enero 1 de 2022 y tuvo un impacto favorable en la producción de cierre de 2022 que aumentó 95% con respecto a 2021.

Transición ISA

Con la adquisición del 51.4% de ISA y sus empresas, finalizó en 2022 el proceso de transición al esquema de control y reporte del Grupo Ecopetrol al igual que la exploración y materialización de la primera ola de sinergias. Se logró exitosamente el cumplimiento de los requerimientos legales y financieros asociados principalmente a la aprobación de estados financieros consolidados de 2021, la implementación de controles SOX en ISA y la definición del modelo de gobierno e interacción. Respecto al frente enfocado en la generación de valor, se logró materializar sinergias en ocho (8) temáticas que incluyeron el aumento de la confiabilidad de la infraestructura eléctrica de Ecopetrol aplicando el conocimiento de vanguardia de ISA, la definición de la estrategia de escalamiento del programa Conexión Jaguar como contribución a la oferta de créditos de carbono para el Grupo Ecopetrol, ahorros en el abastecimiento de categorías de gasto comunes y el aumento de la resiliencia de la cadena de suministro. Se seguirá trabajando en fortalecer las sinergias y continuar con la captura de valor para el Grupo.

Ronda Brasil 2022

Ecopetrol Brasil participó en el Tercer Ciclo de Oferta Permanente de la ANP, realizado el 13 de abril y como resultado le fueron adjudicados seis (6) bloques costa afuera en la región sur de la prolífica cuenca de Santos, con una participación del 30% y Shell del 70% como operador. Los bloques a los que ingresa Ecopetrol son: S-M-1599, S-M-1601, S-M-1713, SM-1817, S-M-1908 y S-M-1910. Estos contratos de concesión se suscribieron el pasado 7 y 8 de noviembre. Con esta nueva adquisición se completa un total de 12 bloques en Brasil, de los cuales diez (10) son exploratorios y dos (2) adicionales en fase de desarrollo.

Acuerdo de exploración

con Anadarko (Oxy)

En el mes de mayo, Ecopetrol y Anadarko Colombia Company, subsidiaria de OXY, suscribieron un acuerdo de exploración conjunta en los bloques COL 1, COL 2, COL 6 y COL 7, localizados en aguas profundas en el noreste del Caribe colombiano, con el objetivo de emprender la búsqueda de hidrocarburos en una zona con un potencial atractivo. Ecopetrol tendrá una participación del 40% de los derechos de exploración y producción y Anadarko el 60% restante como operador de los bloques. El acuerdo ya fue oficializado ante la Agencia Nacional de Hidrocarburos (ANH). Los bloques se encuentran localizados frente a la costa, a una distancia promedio de más de 150 km de la línea costera.

III.3. Resultados del ejercicio 2022

Entorno de mercado internacional

de crudos y productos en 2022

En el primer semestre de 2022 el Brent mantuvo una tendencia alcista, impulsado por el favorable crecimiento de la demanda (la economía global siguió expandiéndose a buen ritmo y la movilidad siguió recuperándose de manera rápida). La oferta también contribuyó al alza en el precio del Brent, con un crecimiento lento del suministro explicado por una OPEP muy cohesionada (la producción del grupo estuvo todo el año por debajo de las cuotas pactadas), por una producción No OPEP que creció muy lento dada la estricta disciplina de capital que se ha mantenido en la industria durante los últimos años y por las perspectivas del menor suministro de crudo ruso, luego de las sanciones impuestas a este país tras la invasión de Ucrania a finales de febrero.

En este contexto, el precio del Brent aumentó desde los 86 USD/bl en enero de 2022 hasta alcanzar los 118 USD/bl en junio de ese año.

En el segundo semestre se quebró su tendencia alcista. Por un lado, las presiones inflacionarias a nivel global y el alto precio de los combustibles desincentivaron el consumo de las economías. En línea con lo anterior, los bancos centrales, presionados por la inflación, emprendieron un ciclo alcista de tasas de interés que deterioró el panorama económico para finales de 2022 y comienzos de 2023.

Por otro lado, los altos precios del gas, especialmente en Europa, por el menor suministro ruso, deterioró la confianza y la actividad económica de este continente. Finalmente, la política de “cero-COVID” de China impactó fuertemente la demanda de ese país, determinando un crecimiento negativo en su consumo de 400 kbd de petróleo para todo 2022, algo que no se había visto en muchos años. Este deterioro en la demanda llevó a la OPEP+ a anunciar un recorte de su producción de 2 mmbd en octubre, que evitó un deterioro más fuerte del Brent. Bajo esta coyuntura, el precio del Brent descendió a lo largo del segundo semestre, alcanzando un mínimo de 81 USD/bl en diciembre de 2022.

En total, el promedio del Brent se ubicó en 99 USD/bl en 2022, superando ampliamente el valor de 71 USD/bl de 2021. Los factores geopolíticos jugaron un papel crucial en la determinación del precio en 2022, ya que el balance del mercado apuntó a una leve acumulación de inventarios a nivel global: según Platts, la oferta en promedio en 2022 se ubicó en 101.2 mmbd, 740 kbd por encima de la demanda (en los países OCDE, sin embargo, se registró una ligera reducción en los inventarios de crudo).

Las refinerías continuaron con la senda positiva de 2021 en sus márgenes de operación de 2022. Los cracks de los productos se beneficiaron de la recuperación de la demanda, especialmente en el primer semestre del año, la cual, a pesar de los altos cracks, no vino acompañada de una recuperación rápida en el frente de la oferta, dada la reducción de la capacidad de refinación global, que en términos netos disminuyó en cerca de 1 mmbd en 2020 y 2021. Esta dinámica mantuvo los inventarios globales de gasolina y especialmente de diésel en niveles bajos en buena parte del año. El conflicto de Rusia-Ucrania también favoreció los cracks de los productos, especialmente el del diésel: la reducción en el suministro de gas ruso a Europa en 2022 elevó el precio del gas en este continente (prácticamente se triplicó entre 2021 y 2022), elevando el costo de procesamiento de las refinerías, las cuales deberían ver un mayor ingreso (vía crack del diésel, su principal producto de refinación) para garantizar su operación. Finalmente, las refinerías también se beneficiaron de un costo menor en su dieta vs. el visto en 2021: la desviación de crudo ruso a otros mercados, especialmente al asiático, a altos descuentos, deterioró los diferenciales de los crudos intermedios y pesados. En total, el margen de refinación global, un promedio de los márgenes en los principales centros de refinación, se ubicó en 8.4 USD/bl en 2022, más que duplicando el margen de 3.4 USD/bl de 2021.

Para 2023 se mantiene un optimismo moderado. Varias agencias y organismos multilaterales han reducido el pronóstico de crecimiento para 2023, como consecuencia principalmente del alza en las tasas de interés a nivel global. El Banco Mundial, por ejemplo, recientemente ajustó su pronóstico de crecimiento de 2023 a 1.7%, desde el 3.0% que esperaba hace seis (6) meses. La OPEP+ se mantiene cohesionada y cualquier deterioro fuerte en la demanda seguramente vendría acompañado por un ajuste similar en la producción del grupo, el cual busca mantener un balance del mercado consistente con un precio del crudo de al menos 80 USD/bl. Además, el abandono de la política de “cero-COVID” por parte de China a finales de 2022 anticipa una recuperación importante en el consumo de ese país que serviría de soporte para el Brent y para otros commodities y que contrarrestaría el deterioro de la demanda en otras geografías. Los márgenes de refinación se mantendrían altos, en términos históricos, aunque verían un descenso versus los niveles vistos de 2022: nueva capacidad de refinación, unido a un enfriamiento de la demanda, serviría para que los inventarios de diésel y gasolina suban, acercándose a promedios de los últimos cinco años.

Entorno de mercado

internacional de gas y LNG

El conflicto entre Rusia y Ucrania sumado a los mantenimientos y sabotajes al gasoducto Nordstream, que lleva gas desde Rusia a Alemania ha tenido como consecuencia el incremento significativo en los precios del marcador de referencia en Europa continental, el TTF. El indicador presentó un cambio superior al 98%4 llegando a 106 USD/Mbtu cifra récord.

Las alertas sobre un desabastecimiento de gas natural en Europa para afrontar el invierno llevaron a varios países como Alemania a reconsiderar la generación eléctrica con combustibles como carbón para darle respaldo a la generación con gas natural.

Las importaciones de LNG presentaron un pico en agosto en donde la mayor parte de flujos tenían como destino Europa para llenar los almacenamientos y enfrentar la mayor demanda de invierno. Con esta y otras medidas como la de promover ahorros en el consumo, Europa logró llenar el 83% de su capacidad de almacenamiento al cierre de diciembre, nivel que se espera permita cubrir sus requerimientos energéticos durante el invierno.

La limitada infraestructura de regasificación en Europa llevó a que se generaran demoras en el descargue de buques y a que se aumentara el almacenamiento flotante de LNG como respaldo para la demanda no atendida, haciendo que las tarifas diarias de flete llegaran a 470,000 USD/día en la cuenca del Atlántico, lo que representa un incremento del 365% frente a la tarifa promedio de 2021.

Las preocupaciones por la dependencia de gas natural de Rusia han hecho que los proyectos para construcción de plantas de regasificación flotante (FSRU) se incrementen principalmente en Europa. Para 2023 se espera la entrada en operación de 23 plantas de regasificación destacando la entrada de dos (2) plantas en Alemania con una capacidad de 6.1 Mtpa.

Se espera que las medidas anteriores permitan garantizar la seguridad energética de Europa y hacer frente a un 2023 en el que muy probablemente no recibirán flujos de gas natural ruso.

La falta de confiabilidad en el suministro de gas natural por la coyuntura previamente expuesta llevó a que se sustituyera el gas natural por fuentes alternativas como carbón o líquidos para generación, adicional al menor consumo por parte de los hogares como respuesta a los altos costos del gas principalmente en Europa. Se estima que la destrucción de demanda global acumulada a noviembre es de 55 Mm3, en donde el 90% corresponde a demanda del mercado europeo.

Entorno economía colombiana 2022

La economía colombiana creció en 2022 a una tasa del 7.5%, una de las más altas de la región, que consolida a Colombia, luego de haber crecido 11.0% en 2021, como una de las economías con la recuperación más fuerte a nivel global, luego de la recesión que trajo la pandemia en 2020.

La expansión de la economía estuvo apalancada en el crecimiento del consumo. El gasto de los hogares creció a una tasa promedio anual del 9.5%, impulsada por la recuperación del empleo (en 2022 se crearon más de 1.6 millones de empleos vs. el mismo periodo de 2021) y por el crecimiento del crédito de consumo que, a finales de 2022 crecía a una tasa superior al 20% anual. La inversión también registró un crecimiento positivo que promedió 11.8%, en todo el año. En el frente externo, las importaciones, impulsadas por el auge en el consumo interno, crecieron mucho más rápido que las exportaciones (24% vs. 15%), restándole dinámica al crecimiento de toda la economía.

El fuerte crecimiento del consumo no solo afectó las cuentas externas, incrementando el déficit en cuenta corriente a 7.2% del PIB en el tercer trimestre, uno de los más altos de la historia, sino también fue un factor importante para elevar la inflación. El año 2022 cerró con una inflación de 13.1%, la tasa más alta desde 1999, donde además de las presiones de la demanda, la dinámica de los precios también fue impulsada por la depreciación del tipo de cambio (14% en términos anuales) y por los problemas de las cadenas de suministro.

Esta dinámica de demanda y de precios llevó al Banco de la República a subir sus tasas a lo largo de 2022 en ocho (8) puntos porcentuales, alcanzando el 12% a finales de año. Este fuerte incremento en tasas, sumado a la alta inflación y la desaceleración de la demanda externa, impactarán negativamente el consumo y la inversión en 2023. De esta manera, se espera una moderación importante en el crecimiento económico, con un crecimiento del PIB que se ubicaría en cerca del 1.0% en 2023.

Crecimiento y aporte de

Ecopetrol al PIB de Colombia

Aporte del sector petrolero al Producto Interno Bruto (PIB)

En 2022, el comportamiento del PIB en el sector minero presentó un leve incremento del 0.6% respecto al año anterior, debido principalmente a:

- i) Crecimiento del 2.5% en las actividades de extracción de petróleo y gas.

- ii) Crecimiento del 3.9% para las actividades de extracción de minerales metalíferos, explotación de otras minas y canteras, y actividades de apoyo para otras actividades de explotación de minas y canteras.

- iii) Contracción del –5.4% de las actividades de extracción de carbón de piedra y lignito.

El crecimiento en el indicador de extracción de petróleo y gas obedeció al incremento de la producción de crudo, la cual en 2022 se ubicó en promedio en 754 kbd frente a 736 kbd del año anterior.

Crecimiento y aporte de Ecopetrol al PIB nacional

El aporte de Ecopetrol al PIB nacional para el año 2022 fue de 2.3%. La menor participación frente al año anterior se debe principalmente a que el incremento en la producción de Ecopetrol en Colombia se ubicó en 2.1% (662 kbd en 2022 vs. 649 kbd en 2021), frente al incremento de la producción país del 2.4%.

| 2021 | 2022 | |

|---|---|---|

| PIB nacional | 907,352 | 975,365 |

| PIB extracción de petróleo | 24,813 | 25,444 |

| Aporte PIB petróleo | 2.7% | 2.6% |

| Aporte PIB Ecopetrol | 2.4% | 2.3% |

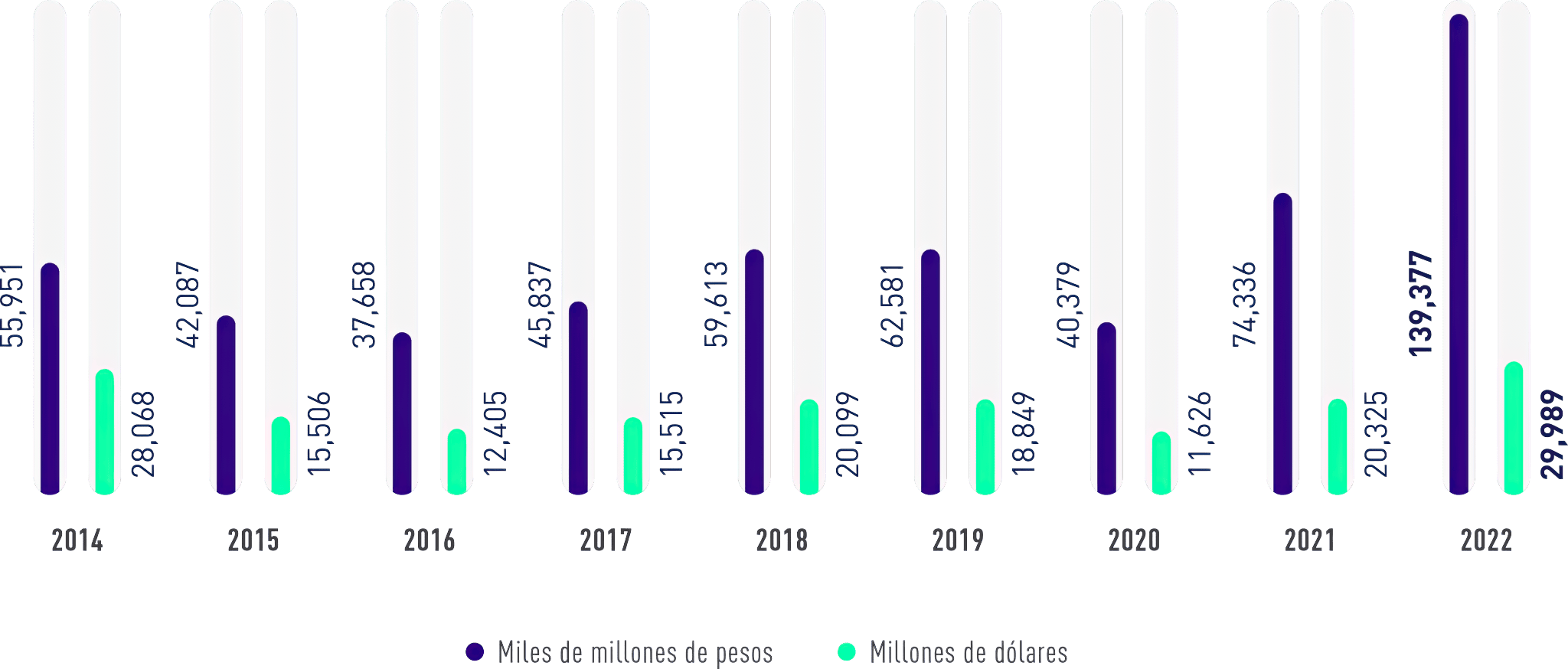

Estrategia financiera y de resultados

El Grupo Ecopetrol finalizó 2022 generando los mejores resultados financieros de su historia al obtener una utilidad neta de COP 33.4 billones, duplicando la del año anterior, y un EBITDA de COP 75.2 billones con un margen EBITDA del 47%. Este sólido desempeño financiero fue apalancado por:

- i) Entorno de precios favorable.

- ii) Mayor aporte a la producción de Permian y Ecopetrol S.A.

- iii) Resultados récord en las refinerías.

- iv) Robustos resultados de ISA.

Lo anterior permitió compensar:

- i) La inflación y el efecto cambiario en costos y gastos de la operación.

- ii) Mayores intereses de deuda.

- iii) Mayor nivel de gastos exploratorios.

- iv) Incremento de la tasa nominal de impuesto de renta para 2022.

Los ingresos acumulados al cierre de 2022 presentaron un aumento frente a 2021 de 73.8%, como resultado de:

- i) Mayor precio promedio ponderado de venta de crudos, gas y productos.

- ii) Mayor TRM promedio.

- iii) Mayor volumen de ventas por un incremento en la producción de Permian y Ecopetrol S.A., y el crecimiento de la demanda nacional de productos combustibles y gas.

- iv) Mayores servicios, principalmente por la consolidación de los ingresos de ISA, durante todo 2022 frente a solo cuatro (4) meses de 2021.

Lo anterior fue compensado parcialmente con una menor exportación de destilados medios, dados los mantenimientos mayores programados en las refinerías.

Los costos de ventas, incluyendo variables y fijos de 2022, presentaron un aumento versus 2021 del 60.9%, como resultado de:

- i) Más compras de crudo, gas y productos, por mayor requerimiento de combustibles para atender la reactivación económica en el mercado local y aumento de mantenimientos programados durante el año en las refinerías, así como mayores compras de crudo para la puesta en marcha del proyecto de interconexión de plantas de crudo en Cartagena.

- ii) Incremento en costos de actividad operacional por mayor actividad, incremento en tarifas en contratos, tasa de cambio, efecto inflacionario, elevada compra de energía, así como menores restricciones por COVID-19.

- iii) Mayores costos laborales por incrementos salariales y mayor prestación de servicios de salud.

- iv) Consolidación de los resultados de ISA durante todo 2022 frente a solo cuatro meses de 2021.

Los gastos financieros al cierre de 2022 presentaron un aumento versus 2021 por:

- i) Incorporación del resultado financiero neto de ISA durante todo 2022 frente a cuatro meses en 2021.

- ii) Mayores intereses de la deuda adquirida en el segundo semestre de 2021 para financiar la compra de ISA y el efecto cambiario en los intereses de la deuda denominada en dólares.

- iii) Aumento en el gasto por diferencia en cambio, principalmente por el ingreso asociado a la realización del ajuste por conversión de la inversión en dólares de Savia, producto de su venta en 2021, así como la devaluación del peso frente al dólar dada posición neta pasiva en dólares del Grupo Ecopetrol en 2022.

Lo anterior fue compensado parcialmente con mayores rendimientos y valoración del portafolio de inversiones y cuentas bancarias.

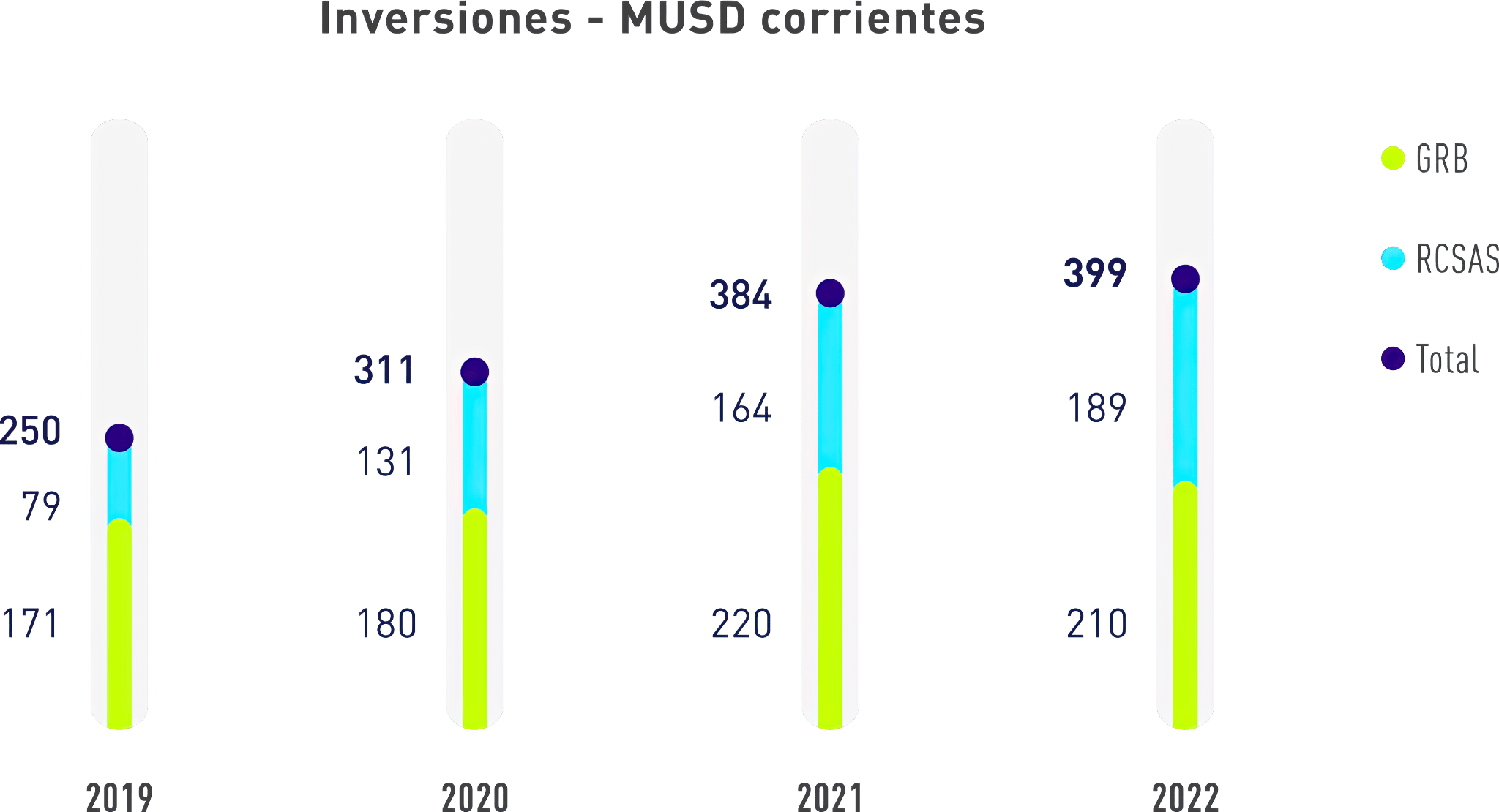

Análisis de inversiones

En 2022 el Grupo Ecopetrol ejecutó inversiones orgánicas de capital por 5,488 MUSD, ubicándose en el rango alto de la meta entre 4,800 MUSD y 5,800 MUSD planteada para 2022. Del total de inversiones orgánicas del negocio de petróleo y gas, el 79% se ejecutó en Colombia, y el restante 21% en EE.UU. y Brasil.

Las inversiones enfocadas en el crecimiento de la cadena de gas representaron el 10% de las inversiones ejecutadas en el año. Estas inversiones fueron impulsadas principalmente por la ejecución de proyectos en el Piedemonte, en los activos de Floreña, Cupiagua y Cusiana, los bloques de exploratorios offshore y por los proyectos desarrollados por Hocol.

Por su parte, las inversiones de ISA durante 2022 fueron de 1,020 MUSD, principalmente concentradas en el negocio transmisión de energía con un 84% (858 MUSD), mientras que vías y telecomunicaciones representaron el 14% (141 MUSD) y 2% (USD 21 millones) respectivamente. Brasil y Colombia concentraron el 33% y 23% del total de inversiones respectivamente, y el restante 44% correspondió principalmente a inversiones en Chile y Perú.

| Millones (USD) | Ecopetrol S.A. | Filiales y subsidiarias | Total 12M 2022 | Participación | |

|---|---|---|---|---|---|

| Producción | 2,156 | 982 | 3,138 | 70.2% | |

| Refinación, Petroquímica y Biocombustibles | 220 | 218 | 438 | 9.8% | |

| Exploración | 280 | 158 | 439 | 9.8% | |

| Transporte* | 0 | 320 | 320 | 7.2% | |

| Corporativo** | 134 | 0 | 134 | 3.0% | |

| Total sin ISA | 2,790 | 1,679 | 4,468 | 100.0% | |

| Transmisión de Energía | 0 | 858 | 858 | 84.1% | |

| Vías | 0 | 141 | 141 | 13.8% | |

| Telecomunicaciones | 0 | 21 | 21 | 2.1% | |

| Total ISA | 0 | 1,020 | 1,020 | 100.0% | |

| Total | 2,790 | 2,698 | 5,488 | – |

*Incluye el monto total de inversiones de cada una de las compañías del Grupo Ecopetrol (participación Ecopetrol S.A. e interés no controlante).

**Incluye inversión en proyectos de transición energética.

Actualización del

Plan de Negocios 2023

El Grupo Ecopetrol (GE) actualizó su plan de negocios para 2023, el cual se encuentra alineado con el compromiso del Grupo de acelerar la senda de transición y soberanía energética del país, manteniendo retornos competitivos para todos sus accionistas en línea con su Estrategia 2040: Energía que Transforma.

El plan contempla inversiones orgánicas para 2023 por un monto entre USD 5,600 MUSD y 6,600 MUSD. Cerca del 66% del total de las inversiones se destinará a proyectos en Colombia y el 34% restante se realizarán en EE.UU., principalmente en Permian (19%), así como en Brasil (9%), Perú (3%) y Chile (3%).

Los recursos de autogeneración renovable, hidrógeno, eficiencia energética, captura de carbono e ISA (transmisión y vías), representan cerca del 23% del plan de inversiones para 2023. Alrededor de 900 MUSD en los próximos 3 años (cerca de 70 MUSD en 2023), permitirán incorporar 900 MW de energías renovables, producir más de 50,000 toneladas de hidrógeno de bajo carbono, reducir cerca de 400,000 toneladas de emisiones de CO2e y avanzar en estudios de almacenamiento y captura de carbono.

La apuesta por la autosuficiencia en gas incluye inversiones entre 800 MUSD y 900 MUSD para proyectos de exploración y producción en el Piedemonte Llanero, Caribe Continental y costa afuera. El plan busca la creación de por lo menos dos (2) nuevas comunidades energéticas regionales y cerca de 107,000 nuevos hogares conectados a gas.

Adicionalmente, ISA invertirá un monto aproximado de 1,400 MUSD (~4,400 MUSD para los próximos 3 años), de los cuales cerca de 1,200 MUSD serán para construir 9,657 kilómetros de transporte de energía a 2025 (6,227 kilómetros de ellos para el transporte de energías renovables no convencionales), consolidando a ISA como líder latinoamericano en transmisión de energía.

Las inversiones en el segmento de exploración y producción estarán enfocadas en tecnologías de recobro mejorado para maximizar los recursos existentes en los yacimientos y proteger la curva básica para compensar la declinación natural de los campos. Las inversiones en los segmentos de transporte y refinación corresponden al 5% y 7% del total del plan para 2023, respectivamente.

En línea con el pilar Generar valor con SosTECnibilidad, el plan considera inversiones cercanas a 500 MUSD principalmente en proyectos asociados a:

- i) Descarbonización (199 MUSD).

- ii) Gestión integral del agua (200 MUSD).

- iii) Calidad de combustibles (64 MUSD).

- iv) Inversiones asociadas a otros temas como investigación, economía circular, salud y seguridad de procesos e industrial (46 MUSD).

Entre las metas operativas y financieras más relevantes del plan 2023 se encuentran:

Construir 9,657 kilómetros de transporte de energía a 2025 (6,227 kilómetros de ellos para el transporte de energías renovables no convencionales).

Niveles de producción entre 720 y 725 mil barriles de hidrocarburos por día en 2023 (76% petróleo y 24% gas), con un potencial crecimiento que permitirá llegar a niveles de producción entre 730 y 740 mil barriles en 2024.

Carga conjunta de las refinerías de Barrancabermeja y Cartagena entre 420 y 430 mil barriles por día.

Volúmenes transportados superiores a un millón de barriles por día, en línea con las expectativas de producción del país y la demanda de productos refinados.

Adicionalmente, se tienen previstos 472 mMCOP de inversión social que permitirán fortalecer el compromiso con el desarrollo local de las regiones, para apalancar en 2023, entre otros, la intervención de 240 kilómetros de red terciaria, educación para 90,000 estudiantes, acceso de 16,000 habitantes a agua potable y 13,000 nuevos usuarios de gas domiciliario, entre otros.

Finalmente, el plan de inversiones de 2023 supone, entre otros, financiamiento con recursos propios, recaudo de la cuenta por cobrar al Fondo de Estabilización de Precios de los Combustibles (FEPC), y apalancamiento marginal en línea con una relación deuda bruta/EBITDA inferior a 2.1 veces. El plan estará sujeto a revisiones durante el primer trimestre de 2023 en función de la evolución de sus supuestos.

(GRI 201-1, 201-4)

(SFC 7.4.1.2.3, 7.4.1.2.4)

Resultados financieros

Balance general

Los activos del Grupo ascendieron a 306.4 BCOP, presentando un incremento de 62.1 BCOP respecto a 2021, principalmente por:

- i) El aumento en cuentas por cobrar dado un mayor valor de la cuenta del FEPC (Fondo de Estabilización de Precios de los Combustibles) y el efecto cambiario de activos por concesiones en ISA Brasil.

- ii) El incremento en propiedad, planta y equipo generado por mayor CAPEX en proyectos de Ecopetrol y Permian y, el efecto positivo por conversión en las compañías con moneda funcional diferente al peso colombiano, compensado con las depreciaciones del año.

- iii) El mayor impuesto diferido activo, generado principalmente por su actualización.

- iv) El aumento en inventarios por buques en tránsito al cierre del año.

- v) El incremento en inversiones en compañías asociadas y negocios conjuntos, principalmente por el efecto positivo por conversión de inversiones en moneda extranjera.

Los pasivos del Grupo se situaron en 187.3 BCOP, con un aumento de 36.8 BCOP principalmente por:

- i) El aumento en la deuda por el efecto de la devaluación del peso frente al dólar presentado en el año 2022.

- ii) El incremento del impuesto a las ganancias, principalmente por los mejores resultados de las compañías del Grupo Ecopetrol.

- iii) El incremento en cuentas por pagar en línea con la mayor actividad y precios del año.

- iv) El aumento en los beneficios a los empleados, principalmente por menor valoración de los patrimonios autónomos.

El patrimonio ascendió a 119.1 BCOP, de los cuales 91 BCOP corresponden al patrimonio atribuible a los accionistas de Ecopetrol y 28.1 BCOP a los accionistas no controlantes.

La información detallada sobre los estados financieros de Ecopetrol (consolidados y no consolidados) se encuentra en la página web de Ecopetrol.

Indicadores financieros

Los resultados de los indicadores financieros en 2022 fueron:

Indicadores de liquidez

Corresponden a los recursos requeridos por el Grupo Ecopetrol para operar en el corto plazo manteniendo un margen para cubrir las fluctuaciones de efectivo como resultado de las operaciones del activo y pasivo corriente.

Al cierre de 2022, los activos corrientes aumentaron en 49% respecto al año anterior, principalmente por:

- i) El incremento de la cuenta por cobrar del Fondo de Estabilización de Precios a los Combustibles.

- ii) El mayor nivel de inventarios por buques en tránsito.

Por su parte, el incremento en los pasivos corrientes fue del 88% generado principalmente por:

- i) El traslado del largo al corto plazo, del monto de las obligaciones financieras que tienen vencimiento en 2023.

- ii) Mayores cuentas comerciales, asociado a una mayor actividad y aumento en precios.

- iii) Mayores impuestos corrientes, en línea con los mejores resultados.

Indicadores de actividad

El indicador de rotación de activos, medido el valor de las ventas sobre el promedio de activos del Grupo se ubicó en 0.59 en 2022 (vs. 0.49 en 2021) reflejando los excelentes resultados del año.

Indicadores de endeudamiento

Representa la proporción de la inversión de la Empresa que ha sido financiada con deuda, es decir, con recursos de terceros.

El total de obligaciones con terceros respaldadas respecto al nivel de activos fue de 61% en 2022 y 62% en 2021. Asimismo, la concentración del endeudamiento a corto plazo fue de 30% y a largo plazo del 70%.

Indicadores de rentabilidad

El margen EBITDA de 2022 se ubicó en 47.2% frente a 45.7% presentado en 2021. La rentabilidad sobre los activos (ROA) del Grupo Ecopetrol en 2022 fue del 13.6% (2021 – 9.9%), y la rentabilidad sobre el capital empleado (ROACE) fue del 18.8% (2021 – 13.6%). El incremento en estos indicadores se debe principalmente a los mejores resultados de 2022 para todos los segmentos de operación y las compañías del Grupo frente a 2021.

(GRI 201-1)

(WEF 18, 21, 32E)

Valor económico generado y distribuido

El valor económico generado y distribuido ilustra la forma básica en que una organización genera riqueza para los GI. El valor económico generado corresponde a los ingresos de la Compañía.

Por su parte, el valor económico distribuido incluye: costos operacionales, salarios y beneficios a empleados, pagos a proveedores de capital, pagos al Gobierno e inversión social (ver tabla).

| Valor económico generado | ||

|---|---|---|

| 2021 | 2022 | |

| Ingresos | 92,147,671 | 159,473,954 |

| Valor económico distribuido | ||

|---|---|---|

| Valor económico | 2021 | 2022 |

| Costos operacionales (costo de ventas y Gasto de operación) | 62,183,496 | 99,381,325 |

| Salarios y beneficios a empleados (gasto) | 1,577,109 | 2,027,302 |

| Pagos a proveedores de capital | 6,104,841 | 6,710,106 |

| Pagos al Gobierno | 16,771,372 | 42,437,114 |

| Inversiones en la comunidad | 199,057 | 284,399 |

| Valor económico distribuido | 86,835,877 | 150,840,247 |

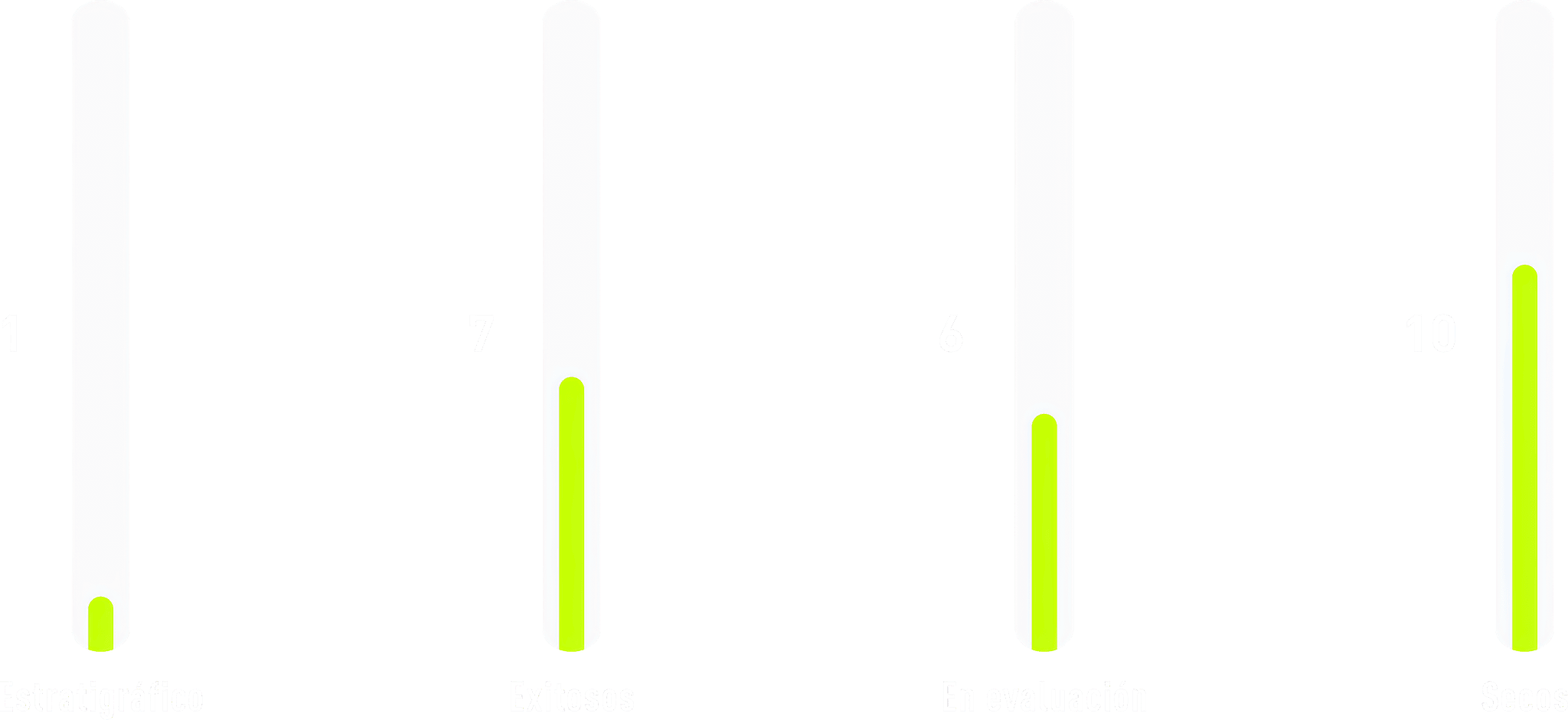

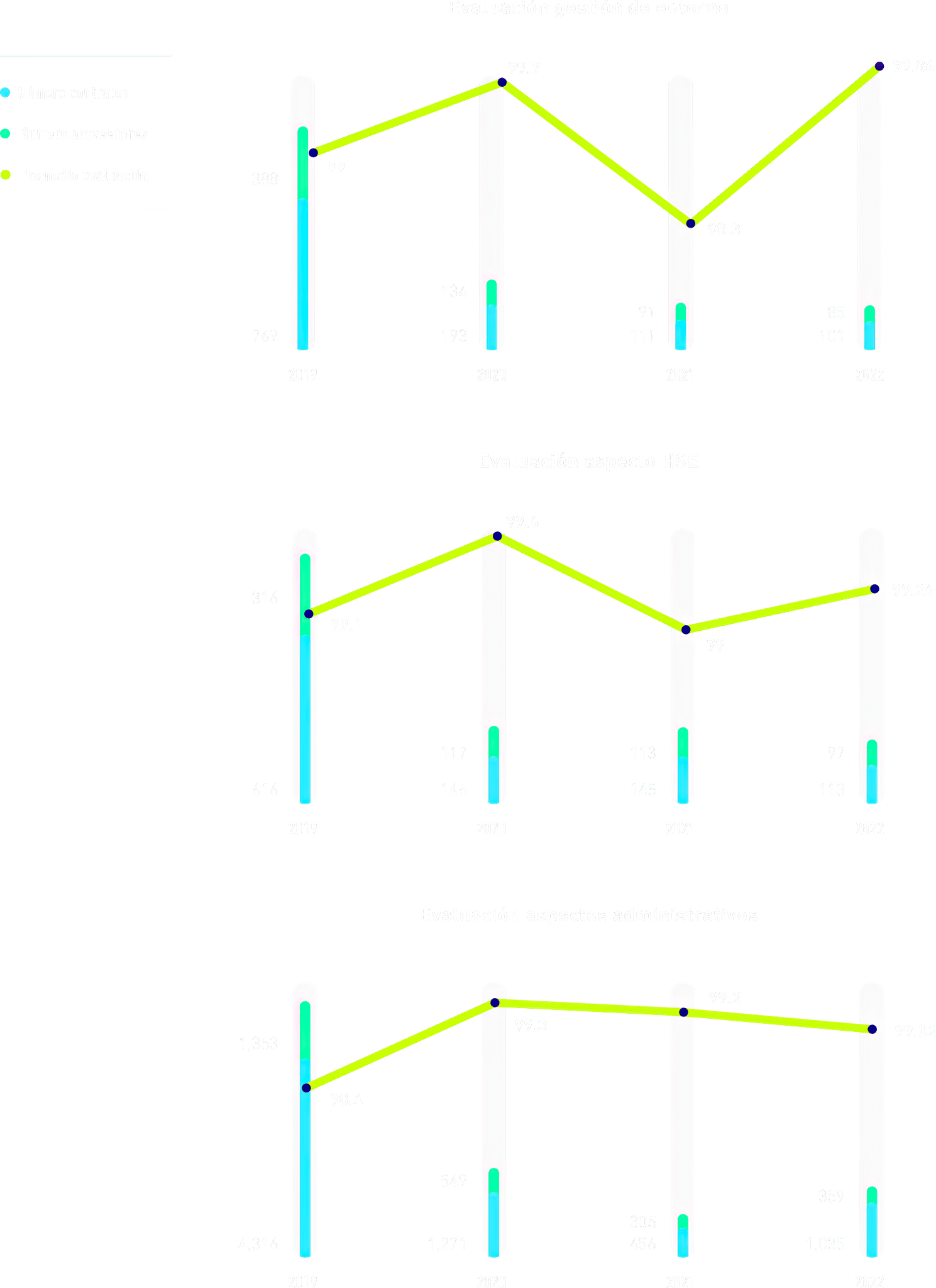

Evolución de la acción en Colombia

El índice COLCAP, principal referencia de la Bolsa de Valores de Colombia, tuvo una variación negativa del 8.85% durante 2022. Su máximo nivel fue 1,635 en abril, el menor nivel ocurrió en septiembre cuando alcanzó los 1,112 y cerró el 2022 en 1,286.

Durante 2022, el Brent se valorizó en 10.45% pasando de niveles de USD ~78/bl al inicio de 2022 a USD ~86/bl a cierre de año, con un máximo en marzo de USD ~127/bl y un mínimo en diciembre de USD ~76/bl. El precio de la acción de Ecopetrol cerró el año en 2,420 COP, con una desvalorización en el año del 10.04%. La acción alcanzó en 2022 un máximo de 3,610 COP en marzo, y un mínimo de 1,970 COP en septiembre. El detalle del comportamiento de la acción en la BVC puede verse en el siguiente link.

Evolución del ADR en la Bolsa de New York

El ADR de Ecopetrol cerró 2022 con un precio de 10,47 USD y presentó una variación de -18,77%. El ADR alcanzó un máximo de 19,65 USD en abril y un mínimo de 8,64 USD en septiembre. El detalle del comportamiento del ADR de Ecopetrol puede verse en el siguiente link.

Información relevante

Se cumplieron todas las obligaciones de revelación de información relevante en Colombia y en el exterior. Para mayor información, ver el Informe de Gobierno Corporativo, Capítulo IV.1.1. Transparencia, fluidez y calidad de la información.

| Comunicados de información relevante | 65 |

| Comunicados de prensa | 430 |

| Documentos publicados en la SEC | 44 |

| Total | 539 |

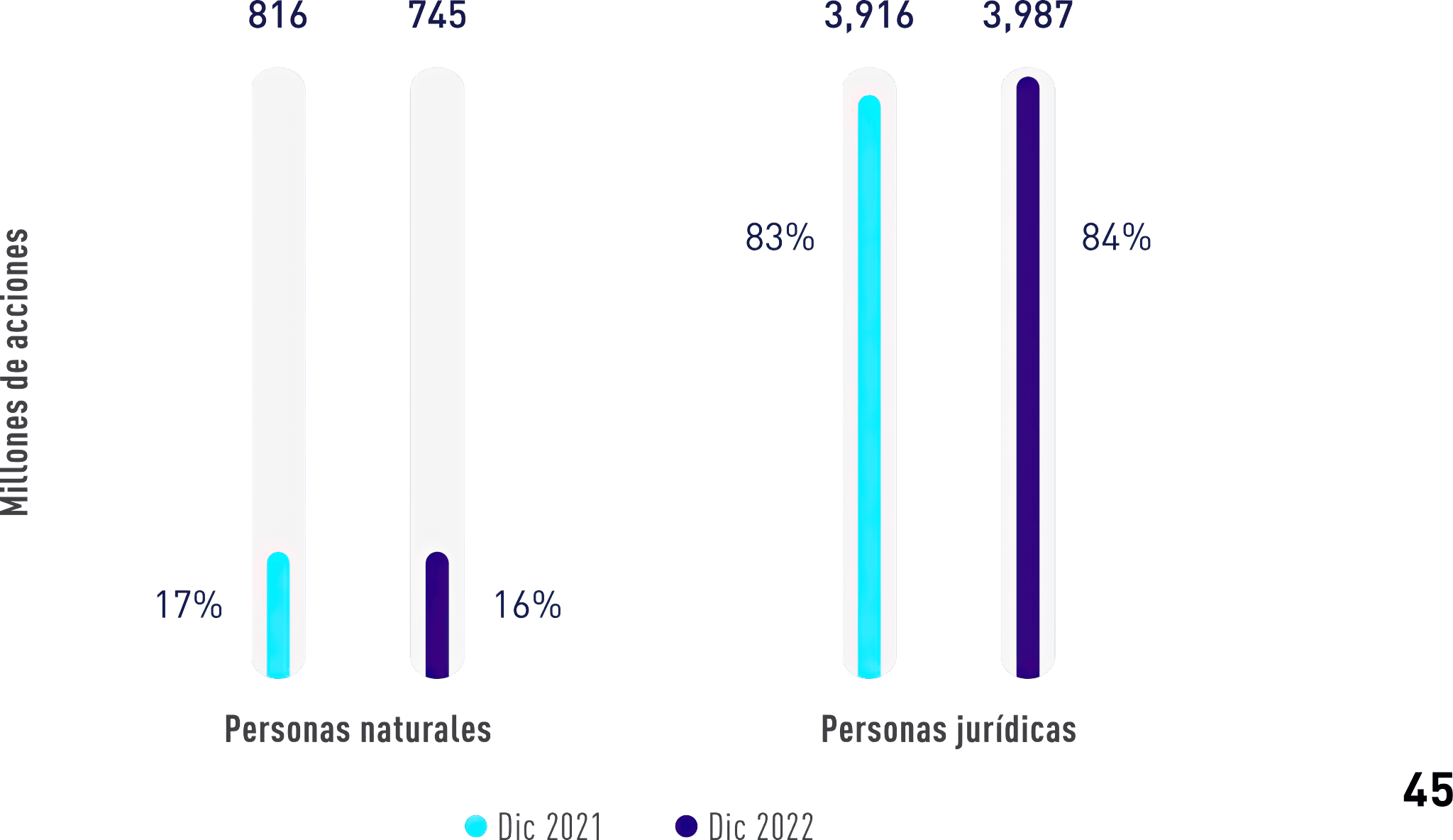

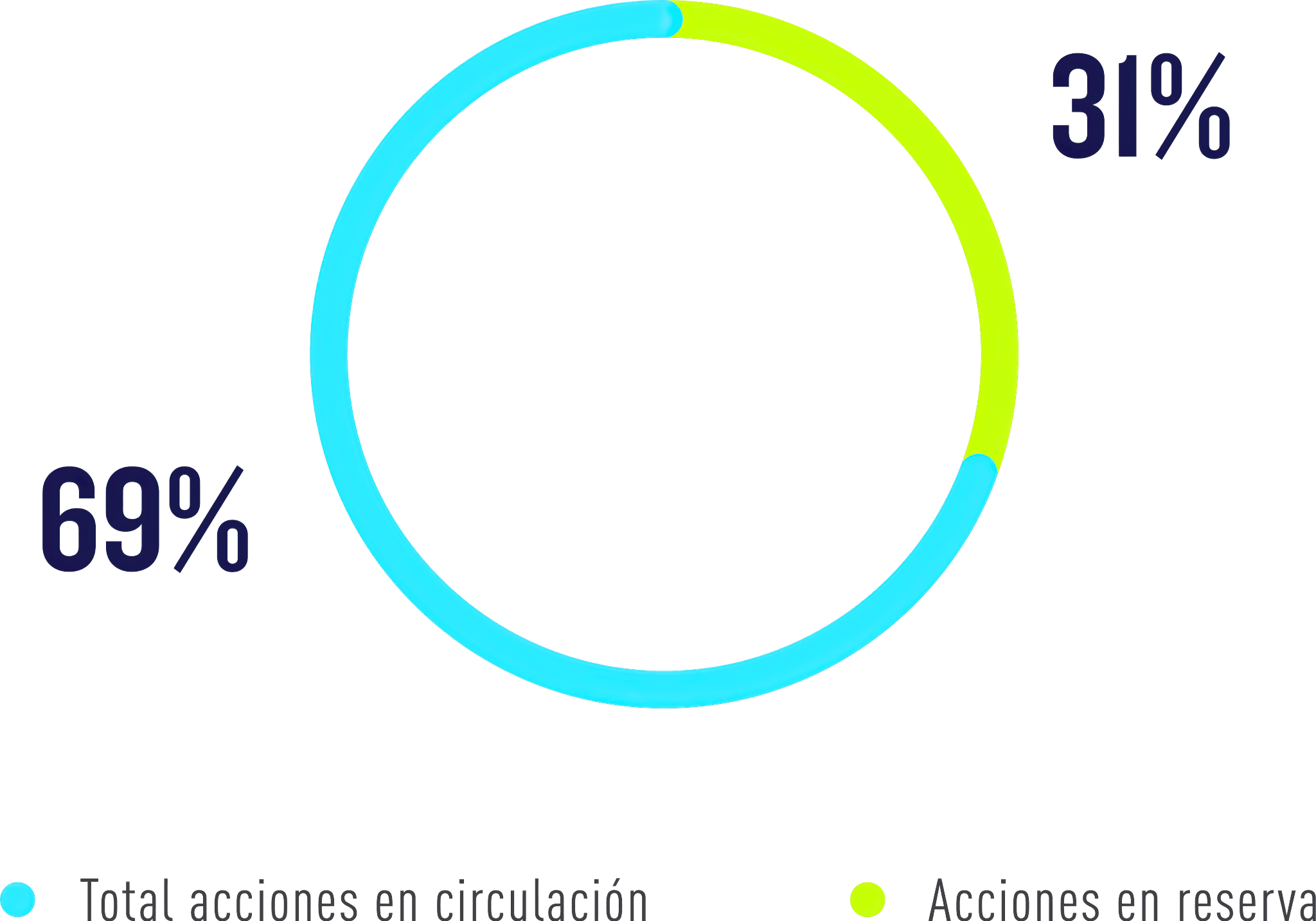

Capital y estructura

de la propiedad

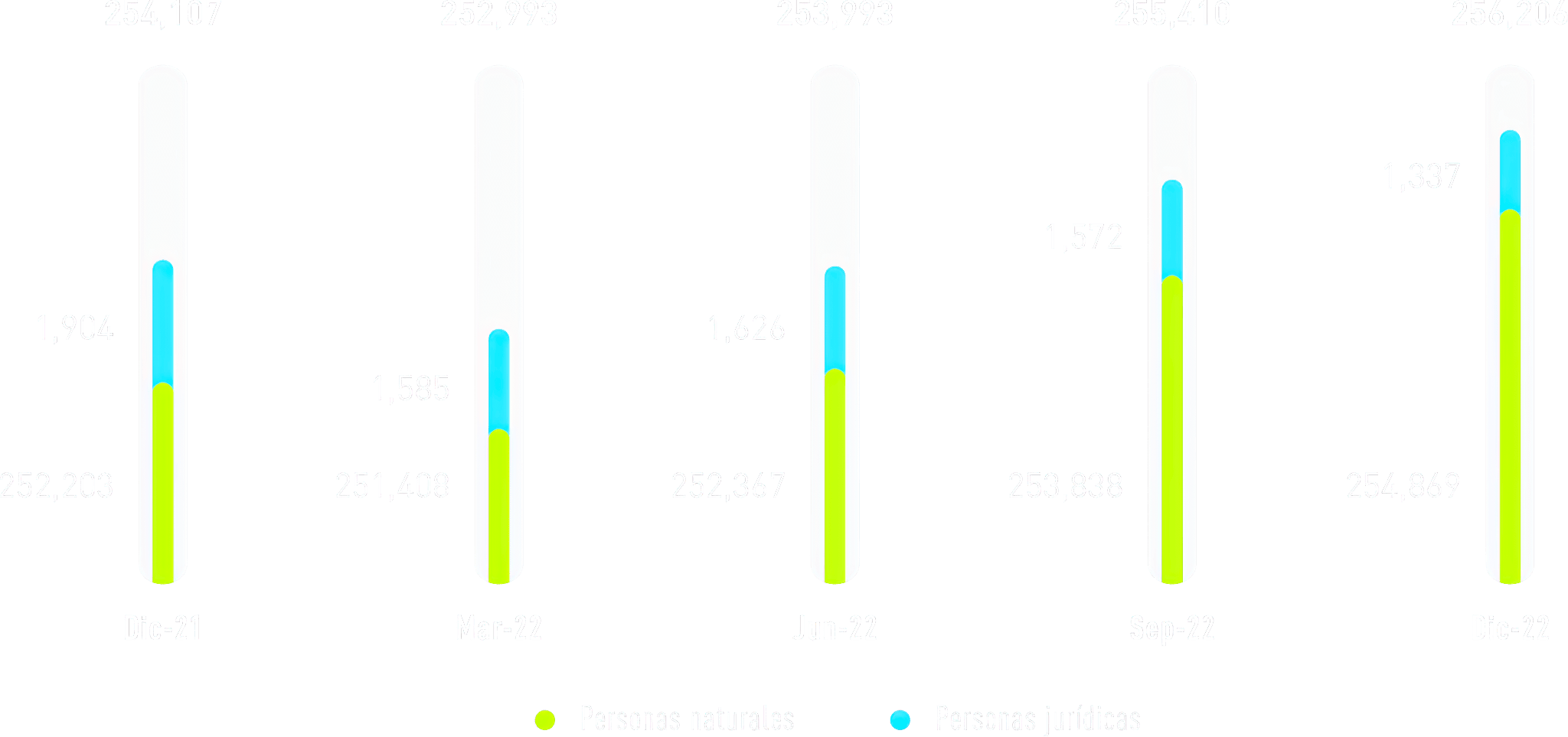

El número de accionistas de Ecopetrol con corte al 31 de diciembre de 2022 es de

256,206

con una variación del

0.83%

en el número de accionistas respecto a diciembre de 2021.

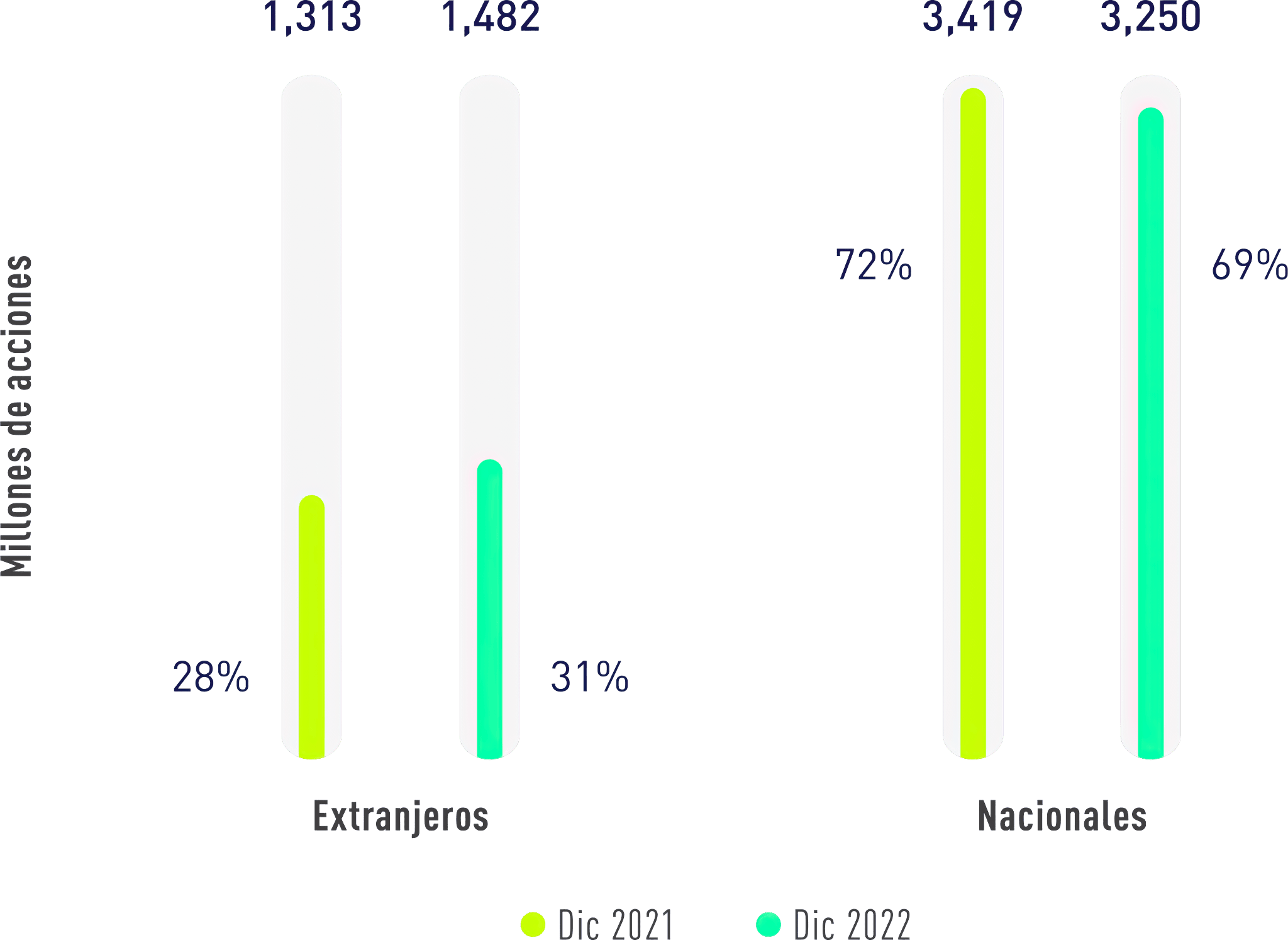

En la composición accionaria de Ecopetrol a 31 de diciembre de 2022 se destaca el incremento en un 12.9% de la participación de accionistas extranjeros y una caída en la participación de las personas naturales en un 8.7%.

Identificación de

los principales accionistas

A continuación, se detallan los veinticinco (25) accionistas con mayor número de acciones de Ecopetrol a 31 de diciembre de 2022:

| N.º | Inversionista | N.º acciones diciembre 2022 | Participación |

|---|---|---|---|

| 1 | ENTIDADES ESTATALES | 36,385 | 88.49% |

| 2 | JPMORGAN CHASE BANK NA FBO HOLDERS OF DR ECOPETROL | 1,019 | 2.48% |

| 3 | FONDO BURSÁTIL ISHARES MSCI COLCAP | 354 | 0.86% |

| 4 | FONDO PENSIONES OBLIGATOR. PORVENIR MAYOR RIESGO | 328 | 0.80% |

| 5 | FONDO DE PENSIONES OBLIGATORIAS PORVENIR MODERADO | 312 | 0.76% |

| 6 | FDO DE PENSIONES OBLIGATORIAS PROTECCIÓN MODERADO | 288 | 0.70% |

| 7 | FONDO DE PENSIONES OBLIGATORIAS PROTECCIÓN MAYOR R | 224 | 0.54% |

| 8 | FONDO DE PENSIONES OBLIGATORIAS COLFONDOS MODERADO | 133 | 0.32% |

| 9 | NORGES BANK | 116 | 0.28% |

| 10 | FDO PENS OBLIGATORIAS COLFONDOS MAYOR RIESGO | 84 | 0.20% |

| 11 | FONDO BURSÁTIL HORIZONS COLOMBIA SELECT DE S&P | 84 | 0.20% |

| 12 | VANGUARD TOTAL INTERNATIONAL STOCK INDEX FUND | 64 | 0.16% |

| 13 | SKANDIA FONDO DE PENSIONES OBLIGATORIAS MODERADO | 58 | 0.14% |

| 14 | JP MORGAN SECURITIES PLC | 57 | 0.14% |

| 15 | VANGUARD EMERGING MARKETS STOCK INDEX FUND | 44 | 0.11% |

| 16 | FONDO DE PENSIONES OBLIGATORIAS PROTECCIÓN RETIRO | 43 | 0.11% |

| 17 | VOL-ECOPET FONDO DE PENSIONES PROTECCIÓN | 41 | 0.10% |

| 18 | SKANDIA FONDO DE PENSIONES OBLIGATORIAS-MAYOR RIES | 39 | 0.09% |

| 19 | FONDO DE CESANTÍAS PORVENIR | 35 | 0.09% |

| 20 | FONDO INVERSIÓN COLECT CERRADO ASHMORE A C + LATAM | 34 | 0.08% |

| 21 | FONDO DE CESANTÍAS PROTECCIÓN- LARGO PLAZO | 32 | 0.08% |

| 22 | FONDO ESPECIAL PORVENIR DE RETIRO PROGRAMADO | 32 | 0.08% |

| 23 | FONDO PENSIONES OBLIGATORIAS PORVENIR CONSERVADOR | 22 | 0.05% |

| 24 | FDO DE PENS OBLIGATORIAS COLFONDOS RETIRO PROGRAMA | 21 | 0.05% |

| 25 | FONDO DE PENSIONES OBLIGATORIAS PROTECCIÓN CONSERV | 19 | 0.05% |

Negociación de acciones

En 2022 ningún administrador de Ecopetrol solicitó autorización a la Junta Directiva para vender acciones de la Compañía.

Capitalización total

| Número de acciones | 41,116,694,690 |

| Precio acción a diciembre 31 de 2022 (COP) | 2,420 |

| Capitalización bursátil (pesos colombianos COP) | 99,502,401,149,800 |

Capital social

A 31 de diciembre de 2022, el capital social de Ecopetrol no presentó variación respecto del año anterior.

| Capital autorizado Ecopetrol (COP) | 36,540,000,000,000* |

| Total acciones | 60,000,000,000 |

| Valor nominal (COP) | 609** |

* Equivalente a 7,596,357,740 USD.

** Equivalente a 0.13 USD.

Esta información fue calculada con TRM al 31 de diciembre de 2022: 4,810.20 COP

Las acciones de Ecopetrol son nominativas, ordinarias, confieren a su titular un igual derecho en el haber social y en los beneficios que se repartan, y cada una de ellas tiene derecho a un voto en las deliberaciones de la Asamblea General de Accionistas con las limitaciones legales aplicables a cada caso (e.g. mora de los accionistas, entre otros). No hay acciones propias en poder de la sociedad.

5 Superintendencia Financiera de Colombia, Circular Externa n.º 028 de 2014.

6 Artículo 2, Ley 1118 de 2006.

Atención y comunicación con

accionistas e inversionistas

Ecopetrol otorga un trato equitativo a todos los accionistas, sin privilegiar los intereses de ninguno sobre los demás, teniendo en cuenta que cada accionista tiene los mismos derechos de acuerdo con la clase de acción que posea, por lo que, para garantizar el ejercicio cabal de los derechos y un recto cumplimiento de sus obligaciones hacia sus inversionistas y accionistas, atiende de igual manera cualquier petición, reclamación y solicitud de información, independientemente del valor de su inversión o el número de acciones que represente.

En 2022 se recibieron, a través de todos los canales de atención, un total de 80,755 solicitudes de accionistas y el 99.51% de los diferentes requerimientos fueron atendidos de manera oportuna. Adicionalmente, no se presentaron reclamaciones por parte de accionistas e inversionistas relacionadas con el cumplimiento del Código de Buen Gobierno.

Se realizaron un total de 13,137 encuestas de satisfacción sobre el servicio recibido por parte de los accionistas e inversionistas.

Las principales actividades de fidelización de accionistas efectuadas durante 2022 se listan a continuación:

Boletín Informativo para Accionistas.

Campaña de actualización usando diferentes canales de atención donde se pusieron al día 11,986 datos.

Asistencia a 12 conferencias internacionales con analistas e inversionistas institucionales.

Asistencia al webinar “Ecopetrol hacia una transformación sosTECnible” organizado por la sociedad comisionista Casa de Bolsa, el cual se dirigió a accionistas minoritarios y en el que se presentaron importantes temas y actualizaciones del sector petrolero y de Ecopetrol.

Se celebró la Semana del Emisor con la plataforma Trii, una aplicación de e-trading asociada a la comisionista de bolsa Acciones & Valores, desde donde se pueden comprar y vender acciones de compañías listadas en la Bolsa de Valores de Colombia y en el Mercado Global Colombiano. Durante la semana se tuvieron charlas dirigidas a accionistas minoritarios sobre los resultados financieros de la Compañía, su estrategia de SosTECnibilidad ® y los avances en la Estrategia 2040. Adicionalmente, se otorgó un día sin cobro de comisión en transacciones sobre la acción de Ecopetrol, cerrando el día con un récord de 4,525 operaciones en la plataforma.

Visita de Ecopetrol a Medellín, Barranquilla y Duitama con charlas de educación financiera dictadas por la Bolsa de Valores de Colombia para los accionistas minoritarios, junto con la presencia de algunas sociedades comisionistas de bolsa para brindar información y realizar procesos de actualización de datos.

Ecopetrol cuenta con el reconocimiento IR (Investor Relations) otorgado por la Bolsa de Valores de Colombia, calidad que destaca el compromiso de la Compañía con las mejores prácticas en materia de revelación de información y relacionamiento con inversionistas, que puede ser consultado en

Asistencia financiera

recibida del Gobierno

La normatividad tributaria vigente no contempla desgravaciones fiscales que puedan ser utilizadas por la Compañía. Por otra parte, las normas fiscales contemplan créditos fiscales que pueden ser utilizados por la Compañía en la determinación del impuesto sobre la renta. Al 31 de diciembre de 2022, Ecopetrol cuenta con 860 mMCOP de créditos fiscales, los cuales serán utilizados en la determinación del impuesto de renta a pagar en el año 2023.

De otra parte, en 2022 no se recibió asistencia financiera de las Agencias de Crédito a la Exportación (ECA).

Transferencias a la Nación

Ecopetrol es uno de los más importantes contribuyentes de impuestos nacionales y territoriales en Colombia. Su política fiscal propende al cumplimiento de sus obligaciones legales dentro de las normas vigentes y la obtención de la mayor cantidad de beneficios tributarios para la Compañía. Los impuestos a cargo de Ecopetrol se resumen en la siguiente tabla.

| Tipo de impuesto | Impuesto |

|---|---|

| Nacional |

|

| Territorial |

|

El valor pagado por Ecopetrol incluye los impuestos asumidos por la Compañía y las retenciones o recaudos de impuestos que realiza a terceros y gira a las diferentes autoridades tributarias en su calidad de agente de retención. La tasa efectiva de tributación para Ecopetrol individual y consolidado, en el año 2022 fue de 33.8% y 31.4%, respectivamente.

| TIPO DE IMPUESTO | 2018 | 2019 | 2020 | 2021 | 2022 | DESTINO |

|---|---|---|---|---|---|---|

| IMPUESTOS PROPIOS | ||||||

| Impuesto de renta | 272,763 | – | 446,316 | – | 69,530 | Nación |

| Autorretención par la equidad – CREE | – | – | – | – | – | Nación |

| Autorretenciones por renta | 5,094,734 | 2,172,632 | 1,728,724 | 2,795,957 | 5,196,462 | Nación |

| Impuesto al patrimonio/riqueza (vigente hasta 2017) | – | – | – | – | – | Nación |

| Impuesto nacional a la gasolina y al ACPM | 45 | 45 | 31 | 30 | 30 | Nación |

| Impuesto al carbono (vigente a partir de 2017) | 619 | 1,128 | 446 | 800 | 146 | Nación |

| Sobretasa nacional al ACPM | 29 | 26 | 18 | 16 | 16 | Nación |

| Impuesto a las ventas | 765,949 | 756,350 | – | – | – | Nación |

| Impuesto de industria y comercio | 136,012 | 167,124 | 165,289 | 149,353 | 312,817 | Municipios |

| Impuesto predial | 22,641 | 22,439 | 20,763 | 21,184 | 46,054 | Municipios |

| Impuesto de transporte | 73,786 | 77,267 | 163,553 | 166,936 | 401,210 | Municipios |

| Gravamen a los movimientos financieros | 137,975 | 142,312 | 128,230 | 135,793 | 296,154 | Nación |

| Impuesto de vehículos | 239 | 173 | 92 | 95 | 227 | Municipios |

| Impuesto de alumbrado | 10,590 | 11,646 | 19,374 | 40,534 | 62,620 | Municipios |

| Sobretasa a la gasolina | 6 | 5 | 2 | 2 | 3 | Departamentos/ Municipios |

| SUBTOTAL IMPUESTOS PROPIOS | 6,515,388 | 3,351,147 | 2,672,838 | 3,310,699 | 6,385,269 | |

| RECAUDO DE TERCEROS | ||||||

| Impuesto nacional a la gasolina y al ACPM | 983,425 | 1,188,018 | 954,854 | 1,303,416 | 1,499,890 | Nación |

| Retención en la fuente por renta/iva/timbre | 985,174 | 1,060,373 | 1,175,564 | 1,328,934 | 1,854,695 | Nación |

| Estampilla pro-universidad nacional | – | 3,132 | 675 | 2,063 | 17,293 | Ministerio de Educación/Nación |

| Contribución de obra (vigente a partir de 2020) | – | – | 688 | 14,942 | 100,088 | Ministerio del Interior |

| Retenciones impuesto solidario por el COVID-19 | – | – | 45,216 | – | – | Nación |

| Sobretasa nacional al ACPM | 49,658 | 50,870 | 31,594 | 26,690 | 27,183 | Nación |

| Impuesto al carbono (vigente a partir de 2017) | 224,730 | 363,930 | 235,123 | 264,210 | 341,462 | Nación |

| Retención en la fuente de industria y comercio | 46,791 | 68,940 | 77,870 | 230,873 | 108,057 | Municipios |

| SUBTOTAL IMPUESTOS RECAUDO DE TERCEROS | 2,289,778 | 2,735,263 | 2,521,583 | 3,171,128 | 3,948,668 | |

| TOTALES | 8,805,166 | 6,086,410 | 5,194,421 | 6,481,827 | 10,333,937 | |

El aporte del Grupo Ecopetrol a la Nación en 2022 se tradujo en transferencias efectivamente pagadas por 42.4 BCOP, representadas así: dividendos 16.3 BCOP, total impuestos 16.4 BCOP (incluye los impuestos asumidos por la Compañía y las retenciones o recaudos de impuestos realizados a terceros y girados a las diferentes autoridades tributarias en su calidad de agente retenedor) y regalías y compras de crudo y gas a la ANH por 9.7 BCOP.

Asuntos tributarios

El documento que contiene la Política Fiscal del Grupo Ecopetrol está publicado en la página web de Ecopetrol y puede ser consultado en el siguiente link. Los principales aspectos que contiene la misma, son:

01

El cumplimiento de todas las obligaciones tributarias nacionales e internacionales se realizará oportunamente y con base en la legislación vigente.

02

El Grupo Ecopetrol tiene por estrategia no tomar decisiones fiscales con posiciones agresivas o riesgosas que puedan poner en entredicho sus declaraciones tributarias.

03

La Junta Directiva de Ecopetrol y de las diferentes compañías del Grupo serán informadas sobre las principales implicaciones fiscales de sus operaciones o materias sujetas a su aprobación, particularmente cuando constituyan un factor relevante en la toma de decisiones.

04

Con el fin de optimizar el tratamiento fiscal de las distintas operaciones, se aplican las normas de los convenios para evitar la doble imposición, cuando estos existan.

Buenas prácticas tributarias

Documentación y estandarización de la planeación tributaria del Grupo.

Se cuenta con una guía de precios de transferencia que garantiza que las operaciones, convenios y/o contratos que se celebran entre las filiales y subsidiarias del Grupo Ecopetrol se realizan en condiciones de mercado, evitando la erosión de las bases fiscales.

No utilizar estructuras o interposición de sociedades instrumentales a través de paraísos fiscales o territorios no cooperantes con las autoridades fiscales, sin razón de negocio real o válido.

Seguimiento y control

Actualizar, publicar y socializar el memorando de planeación tributaria con todas las compañías del Grupo, cada vez que el Gobierno Nacional promulga una normatividad que incide en sus lineamientos.

Realizar comités trimestrales con el Grupo, que tienen como objeto la revisión de la aplicación de beneficios y actualización de temas tributarios.

Reportar los aspectos relevantes tales como el comportamiento de la tasa efectiva de tributación, transacciones relevantes que incidieron en la misma, tabla comparativa con el período inmediatamente anterior, efecto de la última reforma tributaria en la tasa del grupo, entre otros aspectos.

Principales aspectos de la planeación tributaria de Ecopetrol

Uso de los beneficios fiscales contemplados en la normatividad vigente:

- La Ley 2277 de 2022 no introdujo ninguna modificación a la disminución que existe de la tarifa de la renta presuntiva a cero (0) desde 2021.

- Descuento del IVA en la adquisición, construcción, etc., de activos fijos reales productivos.

- Deducción del 100% del ICA efectivamente pagado en el año.

- Beneficios fiscales por el uso de energías alternativas.

- Optimizar el beneficio de los bonos de carbono.

- Descuento del artículo 256 del Estatuto Tributario por inversiones en ciencia, desarrollo tecnológico e innovación.

- Otros.

- Participación en la estructuración y definiciones fiscales de los nuevos negocios del Grupo.

- Comunicación a las áreas de la Compañía y filiales de los cambios en la legislación tributaria.

- Trabajo en equipo con el Ministerio de Hacienda y Crédito Público (MHCP), MME y la DIAN.

- Realización de los Comités Tributarios del Grupo Ecopetrol y reporte trimestral de litigios de todas las compañías del Grupo.

III.4. Sobre la operación de Ecopetrol

III.4.1. Línea de negocio

de hidrocarburos

Esta línea de negocio cubre las actividades de exploración, explotación, refinación, transporte y comercialización de hidrocarburos, sus derivados y productos, y su propósito es maximizar el valor generado mediante su eficiencia y competitividad, con una operación segura, ética y responsable con los territorios donde opera y un énfasis relevante en la descarbonización de sus operaciones.

Exploración

Es el primer eslabón en la cadena de valor de Ecopetrol en la línea de negocio de hidrocarburos, y tiene como objetivo principal descubrir y delimitar acumulaciones de hidrocarburos comercialmente viables, buscando asegurar el incremento de reservas requerido para la sostenibilidad del Grupo. Para ello, mantiene altos estándares de aseguramiento técnico, optimiza la gestión del portafolio de prospectos y descubrimientos, orienta los esfuerzos hacia el cumplimiento de la estrategia exploratoria y agiliza el proceso de maduración de las oportunidades y su conversión a recursos descubiertos, contingentes y reservas.

Producción y desarrollo

El segundo eslabón de la cadena de valor incluye la producción de crudo, gas y productos blancos, que se realiza de manera directa o en asocio con otras compañías. Tiene como objetivo principal la extracción de hidrocarburos a través de un desarrollo óptimo de los campos.

Estrategia de exploración

y producción

La estrategia de este segmento busca crecer con la transición energética, descarbonizando las operaciones y fortaleciendo el portafolio de gas, orientándose hacia la creación sostenible de valor para los GI y preservando retornos competitivos para

la Compañía.

Para la materialización de la estrategia, que proyecta tener una producción de hidrocarburos entre 700 – 750 kbped a 2040, con un pico entre 800 – 850 kbped en 2030 en niveles de precios altos, Ecopetrol cuenta con varios frentes de trabajo que incluyen actividades en activos existentes convencionales y en otras geografías, exploración en el Caribe costa afuera y en el onshore colombiano, y oportunidades internacionales y de nuevos negocios.

En particular, la estrategia de exploración y producción tiene foco en:

- Alta competitividad y resiliencia:

focalización en oportunidades materiales con precios de equilibrio competitivos y renuncia a oportunidades no rentables. - Rápida comercialización:

concentración de esfuerzos en oportunidades de gas e hidrocarburos livianos en proximidades a campos existentes, en línea con la estrategia de near field exploration, y con óptimo inicio de incorporación de reservas y producción. - Hidrocarburos favorables a la transición energética:

mayor relevancia a proyectos de crudos livianos y gas, con el objetivo de asegurar una reducción de emisiones provenientes de las nuevas oportunidades y aumentar la participación del gas en la canasta de productos. - Bajo riesgo de ejecución:

focalización en oportunidades con alta probabilidad de ejecución, así como aseguramiento de acciones de mitigación de riesgo en oportunidades de alto valor estratégico, pero con baja probabilidad de materializarse. - Desarrollo de los campos green field Caño Sur y Akacías.

- Maximización de valor del programa de recobro principalmente en crudos pesados y en la región del Magdalena Medio.

- Protección de la curva básica, mitigando la declinación natural de los campos y continuando con el recobro primario, principalmente en Rubiales.

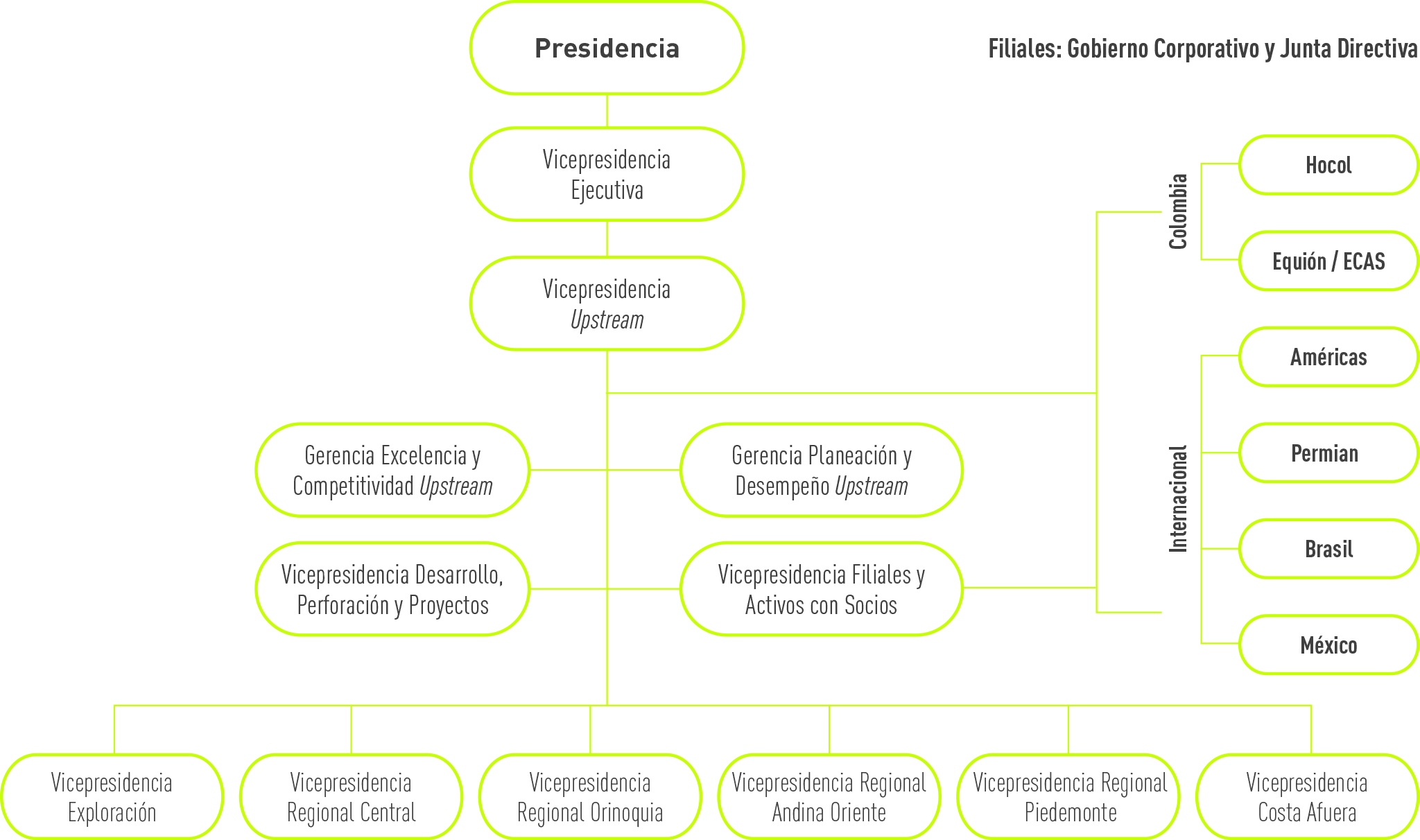

A partir de junio de 2022, con el propósito de responder a la estrategia del Grupo Ecopetrol a 2040: Energía que Transforma, y en particular al pilar de Crecer con la transición energética, se aprobó un nuevo modelo operativo para el upstream (exploración y producción), con el que se busca garantizar una visión integrada del segmento, dar mayor autonomía a las regiones y lograr una mejor integración y sinergia con las filiales.

La nueva organización se fijó como objetivos principales:

1

Lograr una maduración acelerada y eficiente de las oportunidades para llegar con más rapidez al mercado.

2

Fortalecer una visión integrada de la cadena de valor mediante una mejor integración y coordinación de las áreas del segmento.

3

Definir un mecanismo de relacionamiento con filiales y socios más eficiente que permita alineación de objetivos e intercambio de conocimiento.

Actividad exploratoria

Perforación exploratoria

Ecopetrol y sus socios perforaron 24 pozos exploratorios en línea con el plan propuesto (23 en Colombia y 1 en el Golfo de México), de los cuales se obtuvieron siete (7) éxitos exploratorios en cuencas de gran interés para la Compañía, y que contribuirán a la soberanía energética del país: el offshore colombiano (Uchuva-1, Gorgon-2), el Valle Superior del Magdalena (El Niño-2 e Ibamaca-2ST delimitador, que confirma descubrimiento anunciado en enero de 2022), el Valle Medio del Magdalena (Morito-1), los Llanos Orientales (Tejón-1) y en el Valle Inferior del Magdalena (Coralino-1).

| N.º | Pozo | Operador/Socio | Contrato/Bloque | Resultado |

|---|---|---|---|---|

| 1 | El Niño-2 | Perenco 30% (operador), Ecopetrol 50%, CNOOC 20% | Boquerón | Exitoso |

| 2 | Tejón-1 | Ecopetrol 55% (operador) – Repsol 45% | CPO-9 | Exitoso |

| 3 | Morito-1 | Ecopetrol 100% (operador) | Convenio de explotación Magdalena Medio | Exitoso |

| 4 | Gorgon-2 | Ecopetrol 50% Shell 50% (operador) | COL-5 | Exitoso |

| 5 | Uchuva-1 | Petrobras 44.44% (operador) Ecopetrol 55.56% | Tayrona | Exitoso |

| 6 | Coralino-1 | Hocol 100% (operador) | VIM-8 | Exitoso |

| 7 | Ibamaca-2 ST | Hocol 100% (operador) | Tolima | Exitoso |

| 8 | Guarapo-1 ST1 | Parex 80% (operador) ECP 20% | Fortuna | En evaluación |

| 9 | Yoda A-1 | Hocol 100% (operador) | YDSN-1 | En evaluación |

| 10 | Arrecife Norte-1 | Hocol 100% (operador) | VIM-8 | En evaluación |

| 11 | Alqamari-2 | Ecopetrol 100% (operador) | Putumayo Occidental | En evaluación |

| 12 | Tororoi-1 | Hocol 50% Geopark 50% (Operador) | LLA-87 | En evaluación |

| 13 | Tinamú-1 | Repsol (45%) Ecopetrol 55% (operador) | CPO 9 | En evaluación |

| 14 | EST SN 15 | Hocol 100% (operador) | SN15 | Estratigráfico |

| 15 | Bololó-1 | Hocol 100% (operador) | VIM-8 | Seco |

| 16 | Pilonera-1 | Hocol 50% Lewis Energy 50% (operador) | SSJN1 | Seco |

| 17 | Boranda Sur-3 | Parex 50% (operador) Ecopetrol 50% | Boranda | Seco |

| 18 | Chinchorro-1 G | Hocol 100% (operador) | GUA-2 | Seco |

| 19 | Boranda Norte-1 | Parex 50% (operador) ECP 50% | Boranda | Seco |

| 20 | Kinacú-1 | Ecopetrol 100% (operador) | Área Sur | Seco |

| 21 | Starman-1 | Chevron 50% (operador) EAI 25% BHP 25% | MC412 – USGoM | Seco |

| 22 | Yoda B-1 | Hocol 100% (operador) | YDSN-1 | Seco |

| 23 | Sinuano-1 | Hocol 100% (operador) | SN-8 | Seco |

| 24 | Ibamaca-2 | Hocol 100% (operador) | Tolima | Seco |

Avances en portafolio de gas

Durante 2022 se avanzó en la evaluación de los descubrimientos Gorgon-2 y Uchuva-1 en el offshore colombiano para definir el plan de delimitación y desarrollo de estos descubrimientos. En el frente del Piedemonte Llanero, al cierre del año se encontraban en perforación los pozos exploratorios Cupiagua XD 45 y Cusiana V31 que tienen como objetivo encontrar nuevas acumulaciones de gas e hidrocarburos livianos en proximidades a campos existentes, en línea con la estrategia de near

field exploration.

A su vez, la filial Hocol desarrolló actividades exploratorias en las áreas de Colombia norte, destacándose la perforación del pozo exitoso Coralino-1, el cual evidenció presencia de gas en la formación Ciénaga de Oro.

Sísmica

Potencializando las zonas exploratorias ya adjudicadas, se avanzó en las actividades de adquisición de información sísmica a nivel nacional con los programas Flamencos 3D operado por Ecopetrol y SSJN1 2D operado por Hocol, los cuales se encuentran en etapa operativa y estiman culminar el registro en 2023.

Adicionalmente, Ecopetrol adquirió 2,639 km2 de información sísmica 3D (4,486 km equivalentes) en los Llanos Orientales para mejorar el conocimiento técnico de esta prolífica cuenca. De igual manera, la filial Hocol adquirió 472 km de información 2D y 923 km2 de información 3D (2,041 km equivalentes) de diferentes áreas de interés, desde la cuenca Llanos hasta el norte de Colombia.

La filial Ecopetrol Brasil adquirió 2,595 km2 de información 3D de la cuenca Santos (4,412 km equivalentes).

De 2017 a 2021, se han reprocesado y reinterpretado alrededor de 44,917 km equivalentes de información sísmica por parte del Grupo Ecopetrol, existente en las cuencas onshore y offshore de Colombia, lo que ha contribuido a la reducción de la incertidumbre a través del mejoramiento de la imagen sísmica. Esto ha permitido apalancar la interpretación para soportar la caracterización de oportunidades exploratorias, en periodos en los cuales la adquisición sísmica se ha dificultado por restricciones de entorno y/o reducción de las inversiones por los precios del crudo.

Durante 2022 Ecopetrol S.A. y la filial Hocol reprocesaron y reinterpretaron 12,101 km equivalentes y 1,006 km equivalentes respectivamente, de información sísmica en áreas onshore, de gran relevancia como el Piedemonte, Putumayo, Colombia norte y Valle Medio y Valle Superior del Magdalena, lo que permite continuar con la identificación, evaluación y maduración de nuevas oportunidades.

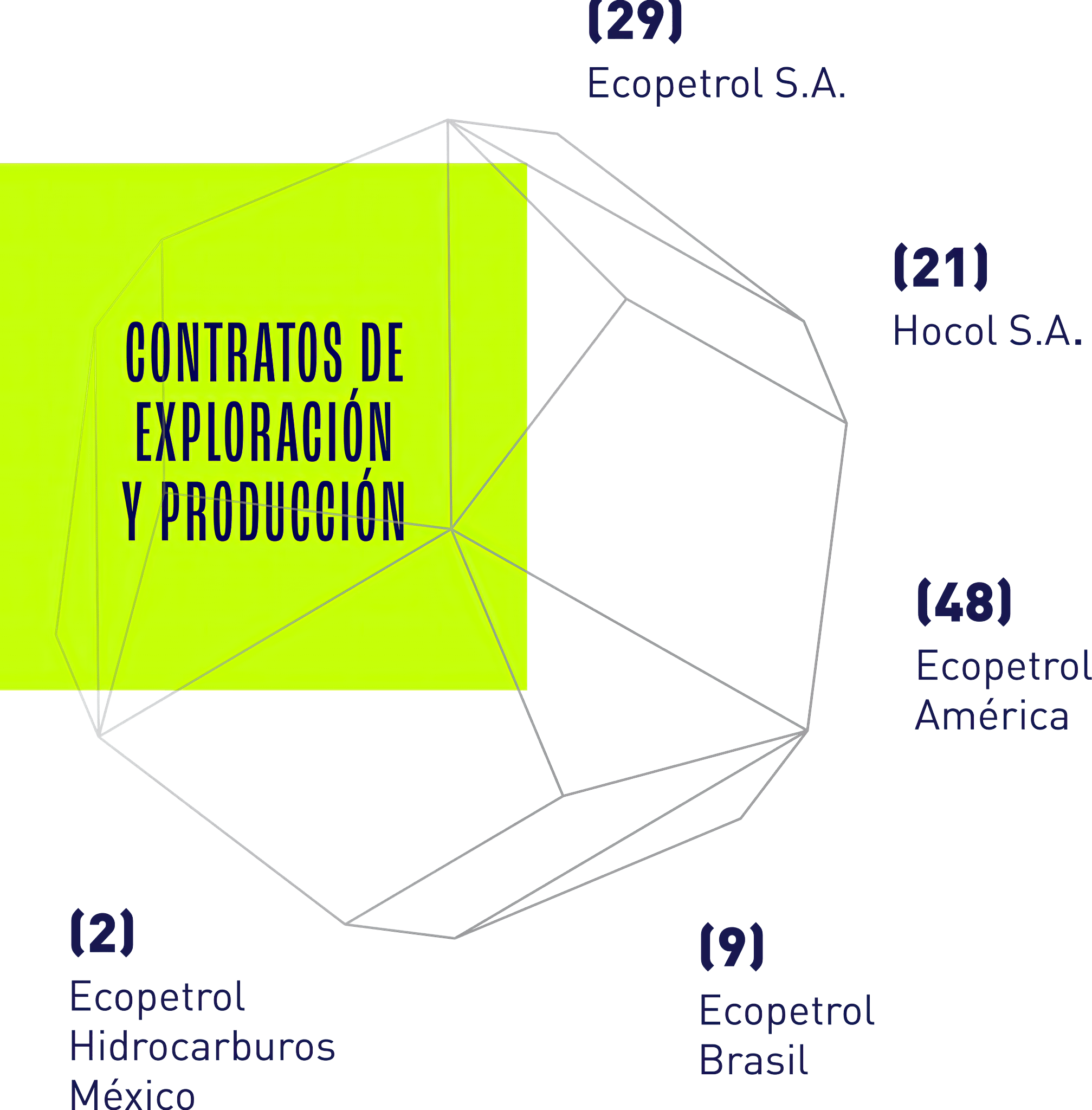

Contratos y áreas exploratorias

Al cierre de 2022 Ecopetrol cuenta con 109 activos exploratorios, distribuidos así:

Algunos de estos contratos cuentan con socios operadores o no operadores.

| ASOCIACIÓN | CONCESIÓN | CONTRATO E&P | CET*** | CONVENIO E&P | CRC** | PSC* | Royalty/Tax Agreement | |

|---|---|---|---|---|---|---|---|---|

| MÉXICO | 2 | |||||||

| BRASIL | 7 | 2 | ||||||

| HOCOL | 1 | 19 | 1 | |||||

| ECOPETROL | 3 | 21 | 3 | 1 | 1 | |||

| EA | 48 |

Nota:

- *PSC: production sharing contract

- **CRC: contrato de riesgo compartido

- ***CET: contrato de evaluación técnica

- EA: Ecopetrol América (Golfo de México)

Al cierre de 2022, se encontraban en proceso de desinversión cinco (5) activos:

Adicionalmente, en 30 activos de áreas de producción se tienen identificadas oportunidades exploratorias que hacen parte del portafolio de proyectos en maduración (24 Ecopetrol S.A. y 6 Hocol).

Los 109 activos exploratorios cuentan con una totalidad de 7,190 millones de hectáreas, distribuidas en las diferentes filiales y zonas de interés exploratorio: Colombia, Brasil, EE.UU. y México.

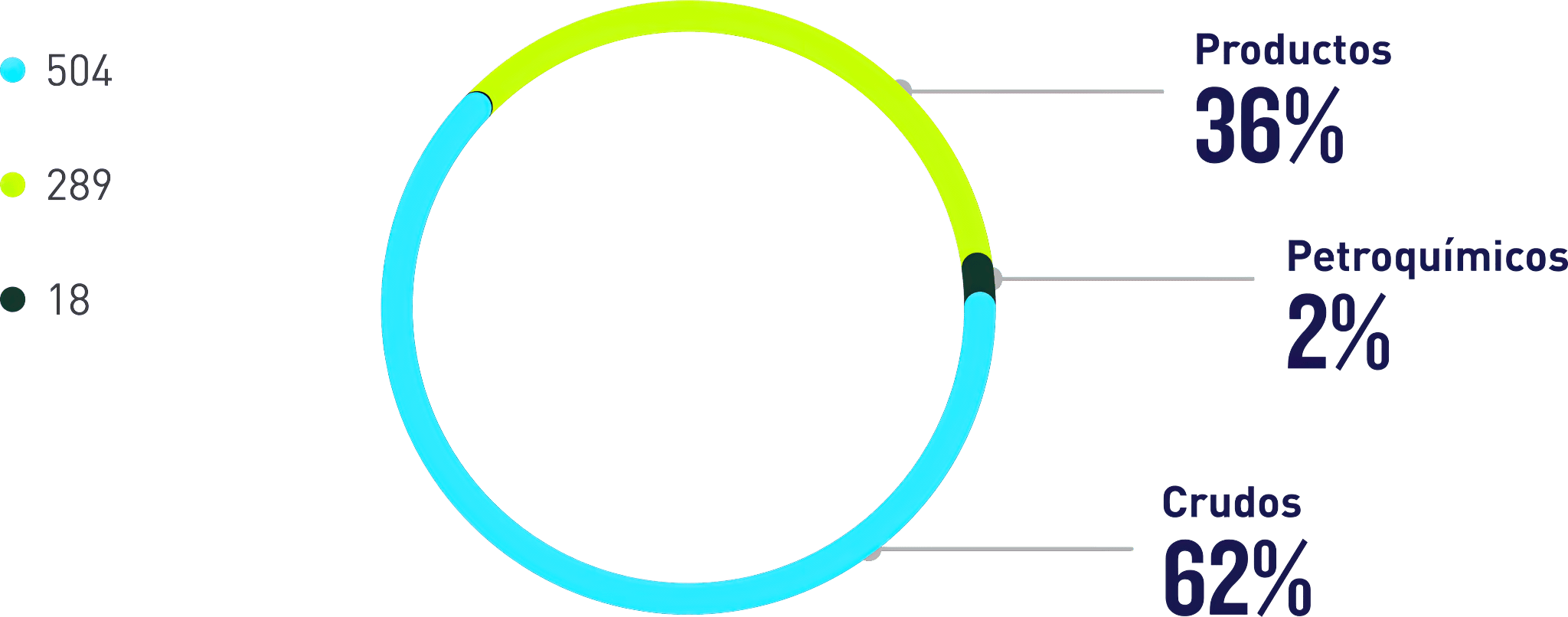

Producción y desarrollo

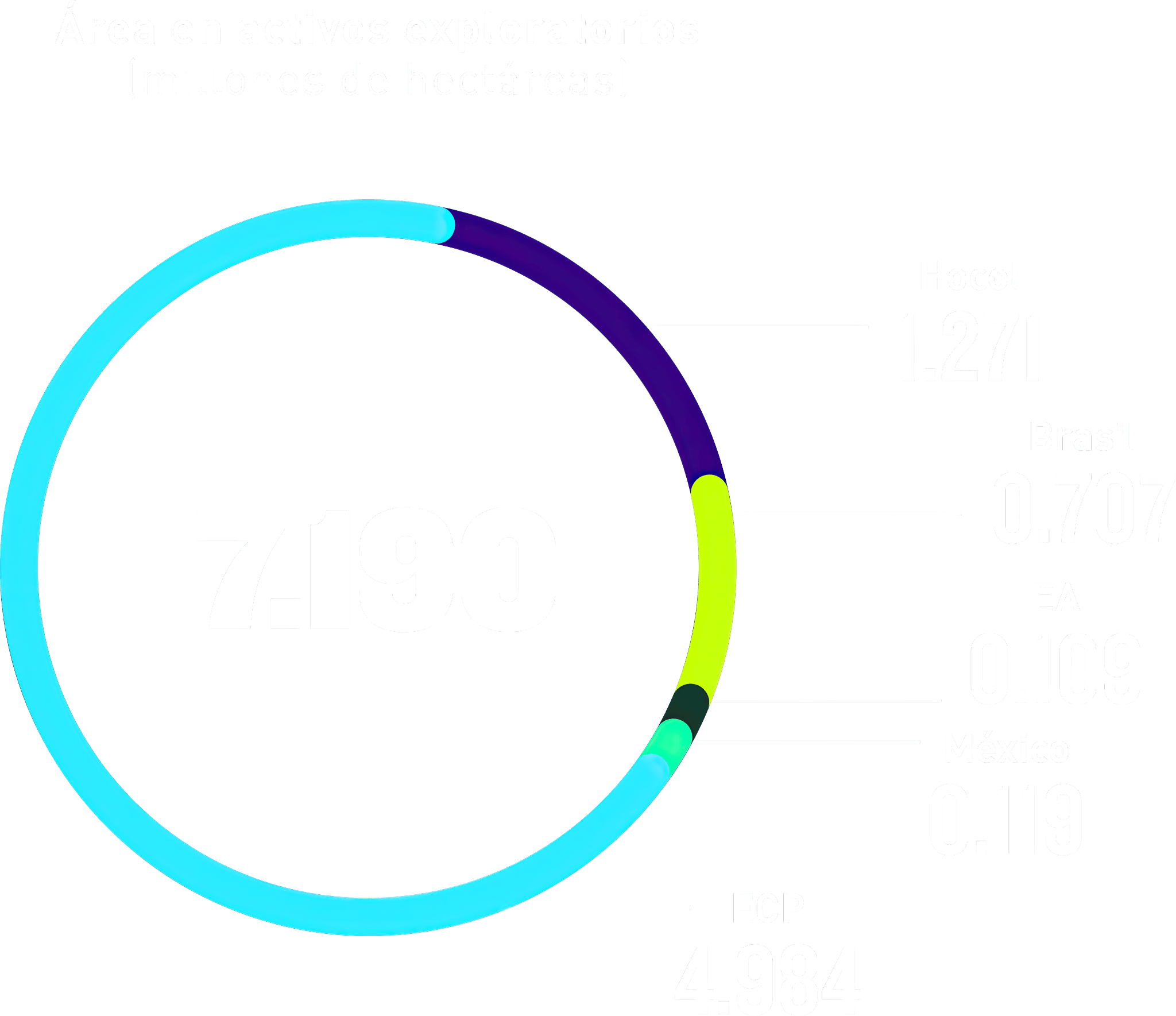

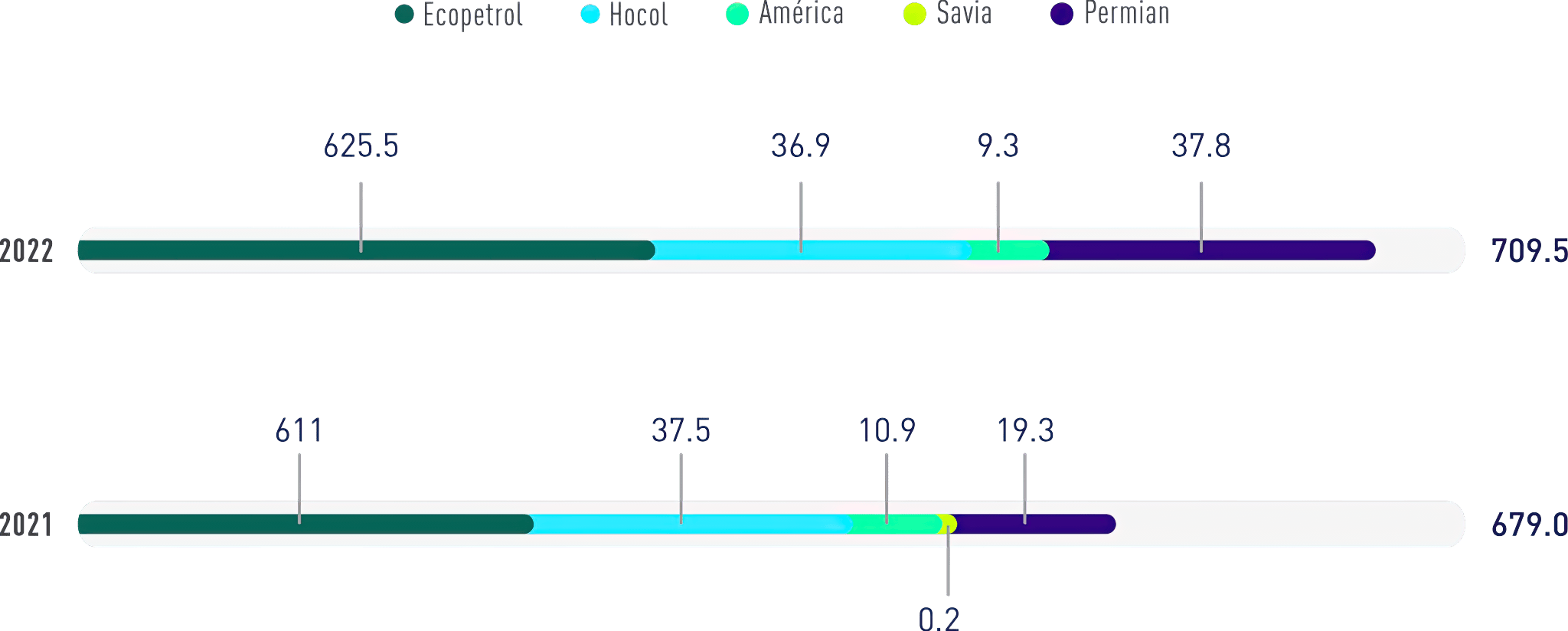

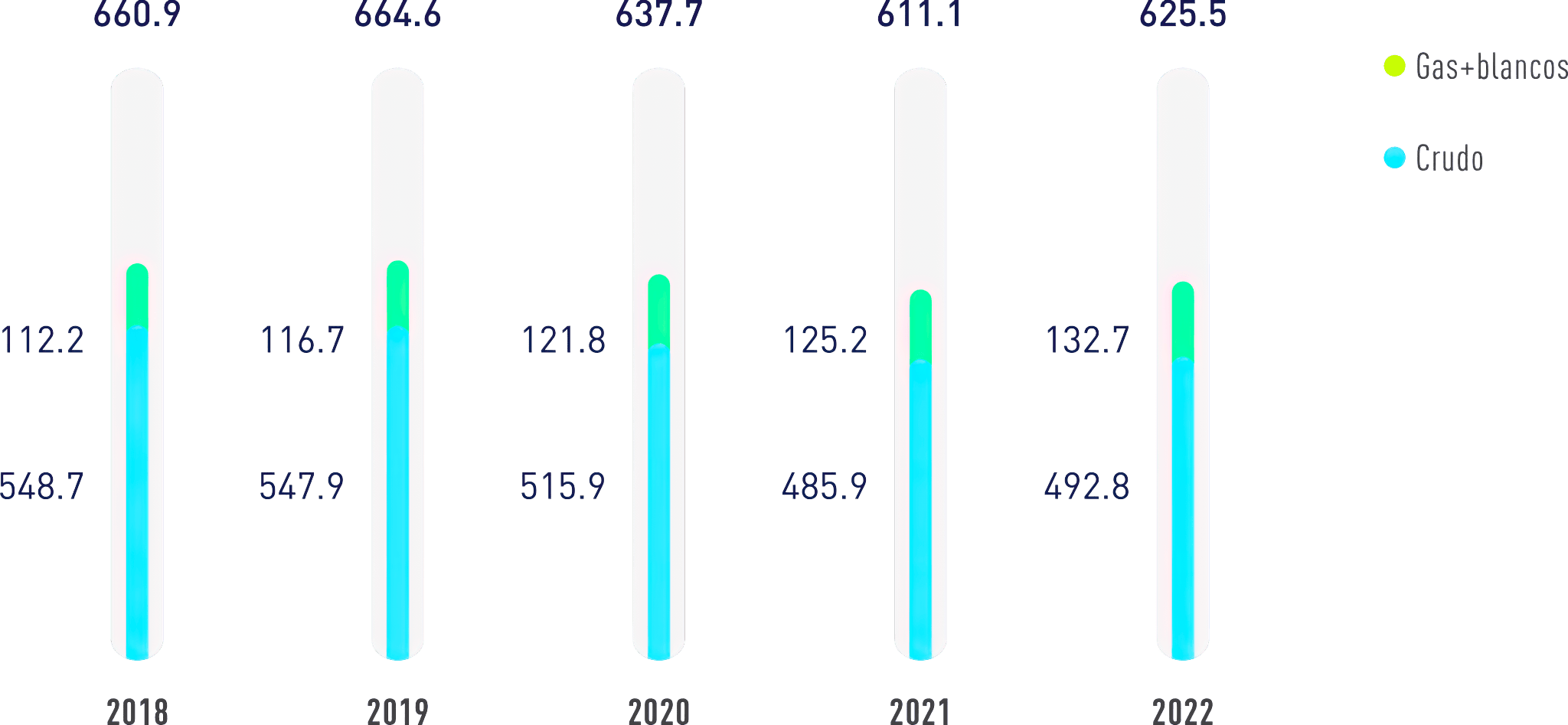

En 2022 la producción del Grupo Ecopetrol fue de 709.5 mil barriles de petróleo equivalente por día (kbped), de los cuales Ecopetrol aportó 625.5 kbped y las filiales 84.0 kbped. El aporte del gas fue del 20% (139,6 kbped). Los campos con tecnologías de recobro aportaron el 40% de la producción del Grupo Ecopetrol.

Frente a la vigencia 2021 se presentó un incremento de 30.5 kbped (14.4 kbped Ecopetrol y 16.1 kbped las filiales) debido principalmente a los siguientes factores: la producción incremental del activo Caño Sur y del Permian, la reversión del contrato de asociación Nare, la gestión de los yacimientos en Chichimene, Akacías y Rubiales, logrando un menor corte de agua, la mayor participación en producción por escenario de precios altos en operaciones asociadas, el restablecimiento de la producción afectada por eventos de orden público y el levantamiento de la restricción operativa en Castilla, relacionada con el manejo del agua.

Por el momento dentro de su portafolio Ecopetrol no tiene, ni contempla operaciones de exploración y explotación en la zona ártica ni producción de arenas bituminosas.

De acuerdo con la Guía para el Modelo de Gobierno Corporativo del Grupo Ecopetrol (GEE-G-041), Ecopetrol participa en diversas sociedades como accionista, con el objeto de sumar a los resultados del negocio y la sostenibilidad, la alineación estratégica y la optimización del portafolio de inversiones vía el retorno financiero que generen dichas sociedades.

En el caso de los segmentos de la línea de negocio de hidrocarburos y, particularmente, del segmento upstream, la alineación estratégica necesaria para articular la generación de valor como grupo se logra a través de:

- (i) El rol del vicepresidente de segmento upstream.

- (ii) Las Juntas Directivas de las compañías que integran el segmento.

- (iii) La ejecución de actividades previstas en el modelo de relacionamiento del Grupo.

Portafolio internacional

El upstream cuenta con cuatro (4) filiales internacionales ubicadas en EE.UU., México y Brasil.

Estados Unidos:

Permian:

- La Compañía tiene operación en Permian, la cuenca más prolífera del mundo, con un operador de primer nivel (OXY). Tiene aproximadamente 100,000 acres que tienen bajo riesgo exploratorio, sin vencimiento de licencias, y la operación se desarrolla en un marco regulatorio estable.

- El negocio se caracteriza por:

- i) Incremento en la producción y materialización de reservas.

- ii) Una operación ágil y de bajo costo.

- iii) Paybacks cortos sobre las campañas anuales (2-3 años).

- iv) Generación de caja.

- Los volúmenes producidos son livianos (40 grados API) ayudando a la diversificación del portafolio del Grupo en un entorno de bajas emisiones de CO2 y gerenciamiento de agua.

- Durante 2022 se resaltan:

- Cero eventos HSE registrables.

- Producción récord en el mes de octubre de 57.4 kbped (producción participación de Ecopetrol antes de regalías).

- Perforación exitosa de 103 pozos de desarrollo logrando materializar eficiencias en tiempo y costos.

- En términos de SosTECnibilidad® se destaca una baja intensidad de emisiones de CO2 < 8 kgCO2e/bpe, sumado al reciclaje de más de 11 Mbls de agua, equivalentes al 40% de la producción.

Ecopetrol América

- La estrategia exploratoria en aguas profundas del Golfo de México de EE.UU. (USGoM) se encuentra enfocada principalmente en la búsqueda y desarrollo de oportunidades en los plays del Mioceno y Jurásico, priorizando oportunidades de bajo riesgo exploratorio y con cercanía a infraestructura existente.

- Apalanca la diversificación geográfica y tiene acceso a reservas de alta calidad con operadores de primer nivel como son Murphy, Hess, Oxy y Quarter-North.

- Es la plataforma de aprendizaje para el desarrollo de competencias de exploración y producción en aguas profundas y en términos de producción ofrece acceso a barriles de crudo medio y liviano en un entorno de bajas emisiones de CO2.

- Durante el 2022 se resaltan:

- Culminación exitosa de los trabajos en pozos del campo Gunflint, lo que permitió recuperar la producción en aproximadamente 3.7 kbped neto EA.

- Perforación exitosa de nuevo pozo de desarrollo DC90 en Dalmatian, que traerá producción en 2024 una vez se realice el completamiento.

México

- Las variables bajo las cuales se definió la estrategia de México, en 2019, presentan hoy una tendencia negativa, por lo cual esta filial se encuentra en proceso de simplificación (salida geográfica). Al respecto, es preciso señalar que:

- (i) No se prevén cambios que mejoren las condiciones de apertura al negocio de hidrocarburos.

- (ii) El portafolio actual tiene perspectivas limitadas debido a resultados negativos en el bloque 6 y alto riesgo en el bloque 8.

- (iii) El nivel de riesgo del país ha aumentado (p.ej., limitación de contratos de importación y restricciones en permisos para exportación de crudo).

- En 2022 la Comisión Nacional de Hidrocarburos (CNH) aprobó la cesión del contrato del bloque 8 a favor de PEMEX. Con respecto al bloque 6, se presentó la renuncia del bloque y se espera finalización del trámite en el tercer trimestre de 2023.

Brasil

- Su actividad está enfocada costa afuera con el propósito estratégico de ayudar a la internacionalización de Ecopetrol a través de:

- i) La maduración de opciones exploratorias en aguas profundas.

- ii) La adquisición de conocimiento desarrollando activos costa afuera.

- iii) La incorporación de reservas en zonas de alta prospectividad.

- Actualmente está en maduración el proyecto Gato do Mato en donde Ecopetrol tiene una participación del 30%, Shell (operador) del 50% y Total del 20%.

- Durante 2022 se resalta el fortalecimiento del posicionamiento regional que resulta de la incorporación de seis (6) nuevos bloques exploratorios offshore en el play post-sal de la cuenca de Santos Sur.

Filiales nacionales

Hocol

- Esta filial busca apalancar el crecimiento principalmente en gas, así como la estrategia de Grupo Ecopetrol en Colombia, con un modelo operativo diferenciado y de bajo costo.

- Tiene una alta capacidad exploratoria con más del 70% de la producción actual proveniente de descubrimientos de los últimos 15 años.

- Durante 2022 se resaltan:

- La perforación exitosa del pozo Coralino-1 en Córdoba con un aporte de 2.77 mbpe de recursos descubiertos por delimitar.

- Reducción de 14,102 TonCO2e (alcances 1 y 2) con la ejecución de 11 proyectos de reducción de quemas en tea y eficiencia energética.

- Inauguración del Centro de Innovación y Emprendimiento de La Guajira apalancando el crecimiento de una región clave en la transición energética.

Perforación de pozos

Durante 2022 se perforaron y completaron 536 pozos de desarrollo, 250 de la operación directa de Ecopetrol, 162 se ejecutaron en conjunto con asociados, 21 por Hocol y 103 por Permian, tal como lo muestra la siguiente tabla:

| Empresa | 2021 | 2022 |

|---|---|---|

| Ecopetrol operación directa | 193 | 250 |

| Ecopetrol operación con asociados | 95 | 162 |

| Hocol | 22 | 21 |

| Permian | 85 | 103 |

| Total pozos de desarrollo Grupo Ecopetrol | 395 | 536 |

Número de instalaciones marítimas: 2

(SASB EM-EP-000.C)Número de instalaciones terrestres: 156

Inversiones upstream Grupo Ecopetrol

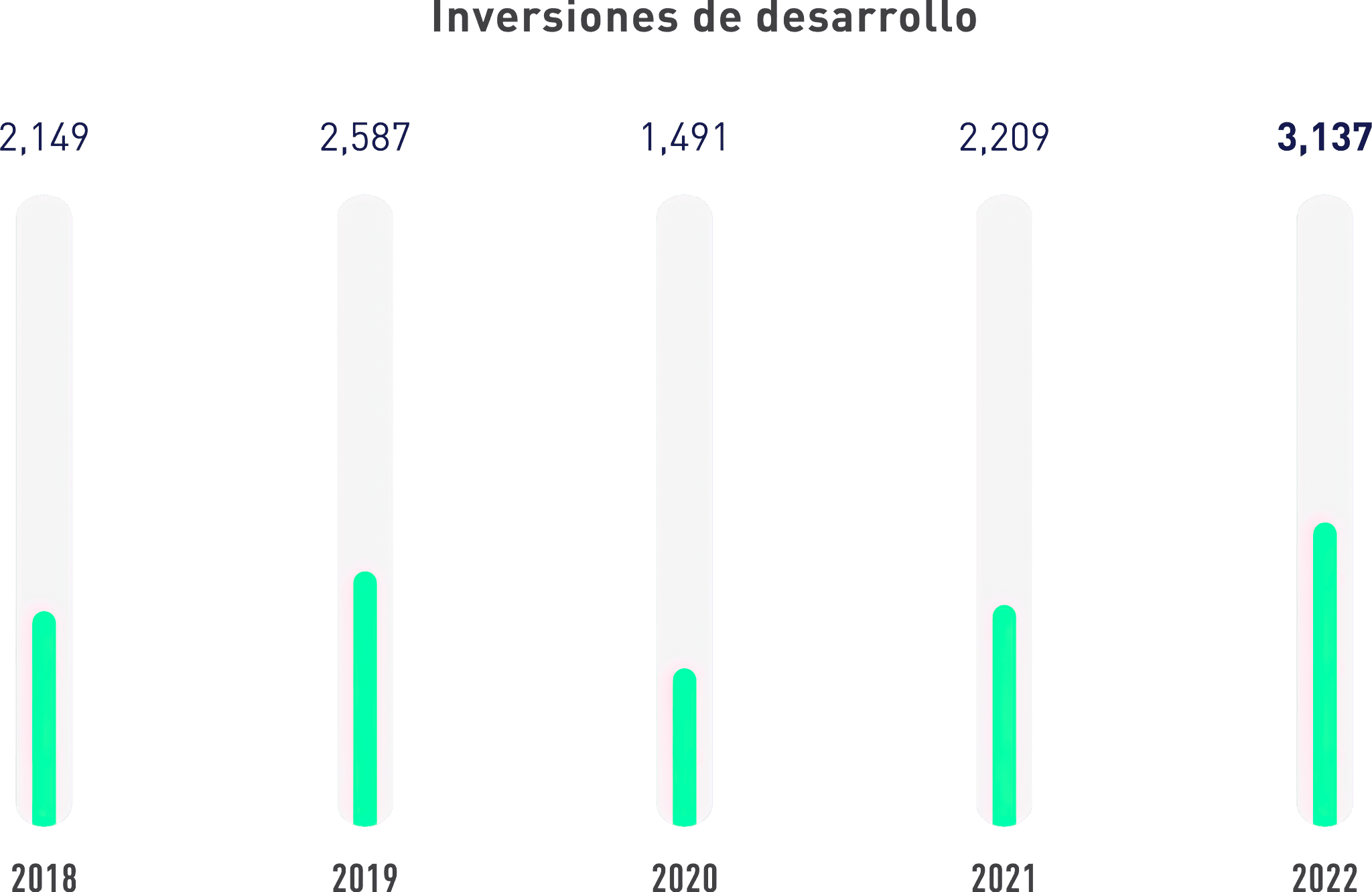

En 2022 el upstream ejecutó un capex total de 3,576 MUSD. Las inversiones exploratorias ascendieron a 439 MUSD, incrementando 111% con respecto a 2021, y las inversiones en desarrollo y producción fueron de 3,137 MUSD, que representan un aumento del 42% con respecto a la vigencia anterior.

Socios de exploración y producción

Los asociados del upstream participan con Ecopetrol en negocios y/o proyectos conjuntos en las fases de exploración y explotación (desarrollo y producción), con el propósito de generar valor en el logro de los objetivos comunes, dentro de un ambiente de relaciones transparentes, confiables, eficientes y de mutuo beneficio, enmarcado en la transición energética y la competitividad. La relación con estos se encuentra regulada mediante acuerdos formales y la participación se realiza a través de los aportes de las partes.

A partir de junio de 2022, en el nuevo modelo del segmento, se incorporó la Vicepresidencia de Filiales y Activos con Socios (anterior Vicepresidencia de Activos con Socios), cuyo propósito es centralizar la gestión con los socios del upstream, asegurando la ejecución de la estrategia, el plan de relacionamiento e identificando nuevas oportunidades de crecimiento mediante el incremento de contratos de asociación en el portafolio.

En línea con el nuevo modelo, se realizó una reestructuración de los flujos de procesos de la Compañía, creando el nuevo Flujo de Maximización de Valor en Filiales y Activos con Socios – MFS, que entrará en vigencia a partir de enero 2023.

Tanto la Vicepresidencia de Exploración como la de Filiales y Activos con Socios tienen a cargo el relacionamiento con los socios de exploración y producción. Al cierre de 2022, Ecopetrol mantuvo relación con 25 compañías asociadas, según se muestra en la siguiente tabla:

| 1. CEPSA COLOMBIA S.A. | 14. PETROSANTANDER COLOMBIA INC. 1 |

| 2. COLOMBIA ENERGY DEVELOPMENT CO (CEDCO) | 15. PETROSOUTH ENERGY CORPORATION |

| 3. EMERALD ENERGY PLC | 16. SAINT-AUBIN INTERNATIONAL S.A.S. |

| 4. FRONTERA ENERGY | 17. REPSOL 1 |

| 5. GRAN TIERRA ENERGY COLOMBIA LTDA. 1 | 18. SIERRACOL ENERGY 1 |

| 6. HOCOL S.A. | 19. TEXICAN OIL & GAS LTDA. |

| 7. LAGOSUR PETROLEUM COLOMBIA INC. | 20. UNIÓN TEMPORAL ISMOCOL – JOSHI – PARKO (UT IJP) |

| 8. LEWIS ENERGY | 21. SAN AGUSTÍN ENERGY CORP SUCURSAL COLOMBIA |

| 9. NEXEN PETROLEUM COLOMBIA LTDA. (CNOOC) | 22. CPVEN 2 |

| 10. NIKOIL ENERGY CORP. | 23. SHELL EP OFFSHORE VENTURE 2 |

| 11. PAREX RESOURCES 1 | 24. PETROBRAS 2 |

| 12. PERENCO 1 | 25. ANADARKO COLOMBIA 2 |

| 13. PETRÓLEOS COLOMBIANOS (PETROLCO S.A.) |

Fuente: Vicepresidencia del Upstream.

Socios vigentes a 31 de diciembre de 2022.

- Socios con activos en fase de explotación, con actividad exploratoria.

- Socios con activos en fase de exploración.

Los mecanismos de relacionamiento con las empresas asociadas se dan a través de contratos de colaboración (asociación, JOA, ORRI, CPI, CRC, etc.), E&P y convenios con la Agencia Nacional de Hidrocarburos (ANH).

Adicionalmente, se establecen relaciones estratégicas con contratistas que apoyan el cumplimiento de los objetivos en procesos de abandonos y desmantelamientos (equipo de subsuelo, comunicaciones, SES, rocería, desmantelamientos, limpiezas, capacitaciones ambientales, ambulancias y contraincendios, entre otros).

| Tipo de contrato | Total |

|---|---|

| Contrato de asociación (incluye solo riesgo y ORRI) | 37* |

| Contratos de exploración y producción con JOA | 17 |

| Contrato de producción incremental | 4 |

| Contrato de colaboración empresarial | 2 |

| Contrato de riesgo compartido | 2 |

| Bussiness colaboration agreement | 1 |

Nota. A 31 de diciembre de 2022, Ecopetrol gestionaba 63 contratos con socios.

* Se incluyen cinco (5) contratos de asociación transferidos a Hocol S.A.

a partir del 1 de julio de 2018, en los cuales Ecopetrol tiene la asignación del área.

En 2022, la inversión ejecutada en los contratos de asociación (exploración y producción) parte Ecopetrol S.A. fue de 262.6 millones de dólares.

Durante 2022, la Vicepresidencia de Filiales y Activos con Socios, en conjunto con las áreas transversales, desarrolló una estrategia para gestionar la relación con socios que incluyó las siguientes iniciativas:

Diversidad e inclusión:

Mediante la formación y divulgación de mensajes relacionados con la temática.

Ética y cumplimiento: